C’est le 4e et dernier article de notre série consacrée aux instruments financiers. Après avoir abordé dans les articles précédents certains des instruments financiers les plus utilisés dans la finance – comme les produits dérivés, les bonds ou les crédits –, nous allons nous focaliser sur d’autres instruments plus complexes tels que les Caps, les Floors et les Swaps.

Instrument financier : qu’est-ce qu’un Cap ?

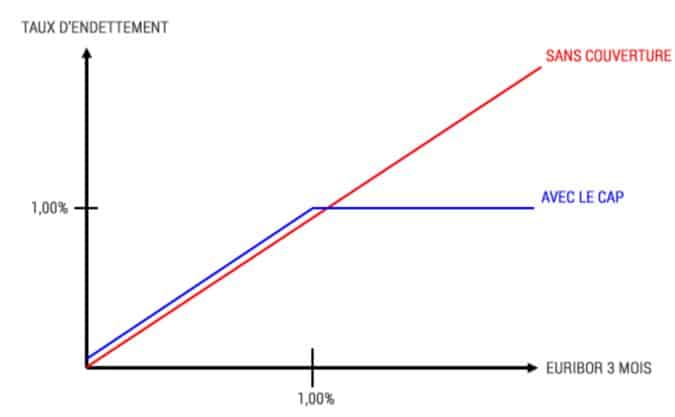

Un Cap est un contrat de gré à gré entre deux contreparties permettant à un emprunteur à taux variable de se couvrir contre une hausse des taux au-delà d’un certain niveau en échange du paiement d’une prime auprès du vendeur. En ce sens, ce Cap est un instrument de couverture.

Source : banqueentreprise.bnpparibas

Les indicateurs du Cap

Parmi les indicateurs liés au Cap, on retrouve :

- Le taux variable (Libor, Euribor) ;

- Le montant nominal ;

- La durée ;

- La périodicité des flux ;

- Le taux strike ;

- Et la prime.

Exemple : le Cap, comment ça marche ?

Dans le cas du schéma ci-dessus, l’emprunteur à taux variable souhaite se protéger d’une éventuelle montée du taux Euribor 3 mois. Il s’assurera, grâce à l’aide d’un Cap, de pouvoir emprunter sur la période du contrat à moins de 1 %. En contrepartie, il devra payer une prime aux vendeurs du Cap.

Si le taux Euribor 3 mois monte, alors l’investisseur pourra déclencher son Cap et se faire rembourser par le vendeur sur la base d’un montant nominal prédéfini qui correspond à la différence rapportée au nombre de jours exacts de la période d’intérêt.

Le Floor, à quoi ça sert ?

Un Floor est un contrat de gré à gré entre deux contreparties permettant à un prêteur à taux variable de se couvrir contre une baisse des taux monétaires au-delà d’un certain niveau en échange d’une prime qu’il doit verser au vendeur. Le Floor est donc un instrument de couverture.

Les indicateurs du Floor

Parmi les indicateurs liés au Floor, on retrouve :

- Le taux variable (Libor, Euribor) ;

- La durée ;

- Le montant nominal ;

- La périodicité des flux ;

- Le taux strike ;

- La prime.

Exemple d’application d’un Floor

Le Floor concerne par exemple un prêteur à taux variable qui souhaite se protéger de la baisse du taux Euribor 3 mois tout en conservant un éventuel profit dû à une hausse des taux. Celui-ci devra en contrepartie payer une prime aux vendeurs du Cap.

Si le taux Euribor 3 mois baisse, alors l’acheteur du Floor pourra déclencher son Floor et se faire rembourser par le vendeur sur la base d’un montant nominal prédéfini qui correspond à la différence rapportée au nombre de jours exacts de la période d’intérêt.

FRA (Forward Rate Agreement)

Le FRA est un contrat à terme gré à gré au cours duquel le vendeur du contrat assure à l’acheteur, au terme d’une période donnée, un taux de garantie qui se base sur un montant associé à avec une date d’échéance.

Les indicateurs du FRA

Parmi les indicateurs du FRA, on retrouve :

- Le taux de garantie ;

- Le taux du marché ;

- La date de maturité ;

- Et le montant nominal.

Exemple : comment appliquer le FRA ?

Un acheteur d’un FRA cherche à se prémunir de la hausse des taux (ce qui est d’actualité). Au cours de la négociation avec le vendeur, un taux de garantie sera payé par l’acheteur.

Une fois arrivé à la fin de la période convenue, le vendeur paiera le taux de marché. Ce qui reviendra à payer le différentiel de taux entre les deux parties.

Comment fonctionnent les Swaps ?

Les Swaps consistent en un échange de revenus issus de deux actifs financiers entre deux parties et sur la base d’un montant nominal. L’avantage est que seul le notionnel est échangé au terme du contrat.

Qu’est-ce qu’un Swap ?

Il existe différents types de Swaps que nous allons voir ci-dessous :

1. Interest Rate Swap (IRS) :

L’IRS consiste en un échange d’un taux fixe contre un taux variable. Cela permet au détenteur du taux fixe de se prémunir contre une éventuelle inflation. Dans le cas de l’inflation Swap, la partie souhaitant se couvrir d’une éventuelle hausse de l’inflation paiera un montant basé sur un taux d’intérêt fixe et recevra en contrepartie un paiement variable lié au taux d’inflation.

2. Credit Default Swap (CDS) :

Le vendeur de la protection (du CDS) s’engage envers l’acheteur de la protection à le dédommager en cas d’évènement de crédit affectant la solvabilité de l’entreprise. S’il n’y pas d’évènement de défaut, le vendeur recevra alors une prime.

Consultez notre article consacré au CDS pour en savoir plus.

3. CDX :

La compensation des CDS est compliquée à mettre en place car un CDS peut évoluer rapidement. Les CDX ou indices de crédit ont alors été créés pour faciliter les échanges. Les CDX sont donc des paniers d’indice CDS.

Les vendeurs de CDX indemniseront les acheteurs du montant équivalent au poids de l’entité faisant défaut présent dans l’indice.

4. Equity Swaps :

Les Equity Swaps permettent de se protéger sur le court terme d’une baisse de performance d’une action / indice en échange d’intérêts. Il existe trois types d’Equity Swaps que vous pourrez découvrir plus en détails dans notre article dédié.

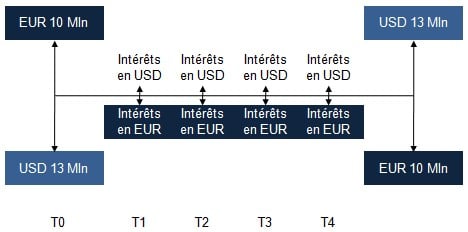

5. Swap de devise :

Un Swap de devise ressemble à un contrat forward sur devise. La différence est qu’il y a plusieurs échanges d’intérêts répartis sur plusieurs périodes jusqu’à l’atteinte de la date d’échéance. Le notionnel est échangé généralement à la fin du contrat (voir schéma ci-dessous).

Les indicateurs du Swap

Parmi les indicateurs du Swap, on retrouve :

- La maturité ;

- Le montant notionnel ;

- Le sens ;

- Le taux ;

- La périodicité de paiement de la prime ;

- Le mode de règlement : physique ou cash ;

- Le Spread to Swap.

Pourquoi faire un Swap ? L’exemple d’un Swap de taux

Une entreprise (A) ayant souscrit à un taux fixe anticipe que les taux vont baisser prochainement. Elle souscrira alors à un contrat de Swap de taux avec une contrepartie (B) ayant souscrit à un taux variable qui pense que les taux vont monter. L’échange se fera alors sur un notionnel défini dans le contrat et sur une fréquence définie. Cela implique que l’entreprise A bénéficiera d’un taux variable qui lui sera alors plus avantageux en cas de baisse des taux.

Les entreprises empruntent en effet à des taux variables en pensant que les taux ne monteront pas dans les prochains mois. Les taux variables sont à ce moment-là plus intéressants qu’un taux fixe.

Mais lors de la montée des taux comme actuellement, ces entreprises peuvent vouloir se couvrir avec un Swap avec une entreprise ayant une autre vision du marché et qui souhaite s’exposer un peu plus en « échangeant » son taux fixe contre du variable. Voilà à quoi sert un Swap de taux.

Pour en savoir plus, vous pouvez aller consulter cette page sur le site Investopedia.

(Source : YouTube)

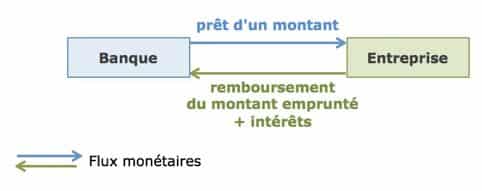

Instrument financier : le prêt et l’emprunt

Le prêt / emprunt consiste en un échange temporaire entre un prêteur et un emprunteur. L’entité possédant les titres prêtera ces titres en échange d’une prime, d’un dépôt de garantie et d’un collatéral (titre ou cash) pour se protéger contre le risque de crédit.

Cela permet entre autres de financer la position des Hedge Funds faisant de la VAD (Vendeur A Découvert). L’emprunteur doit remettre à disposition les titres à la fin du contrat. Le prêteur, lui, peut ainsi améliorer la rentabilité des titres prêtés.

La preuve par l’exemple

Le gestionnaire d’actif (A) possède du Tesla dans son portefeuille et un autre organisme de placement (B) ne souhaite pas acheter du Tesla directement, mais vendre à découvert car selon son analyse fondamentale, Tesla est une belle entreprise mais surévaluée par rapport à son CA.

Il demande donc au gestionnaire d’actif de lui emprunter du Tesla en contrepartie d’une prime fixe entre les deux parties et d’un collatéral. Pendant la durée du contrat, un transfert entier mais temporaire de la propriété des titres est effectué vers B. Cela signifie qu’il touchera les dividendes et sera donc impacté par les OST qu’il pourra garder.

À la fin du contrat, B doit rendre le même nombre de titres Tesla qu’il a emprunté. Dans le cas d’un stock split (augmentation du nombre d’actions), les actions associées devront être rendues à l’entreprise prêteuse de titres. Dans le cas d’un transfert d’une obligation, la tombée de coupons revient donc à l’emprunteur des titres.

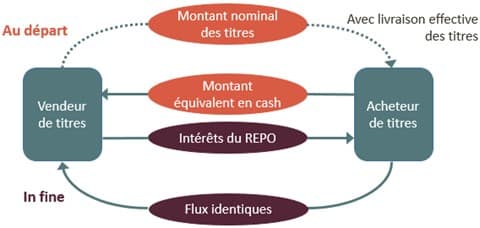

Repo : Repurchase agreement ou pension livrée

Le Repo est un contrat permettant la vente d’un titre en échange de cash et contre le paiement d’un intérêt. C’est un engagement ferme de rachat à une date future. Le Repo comme pour les Swaps permet donc d’être exposé économiquement à l’actif avec une sortie de cash minimale. La principale différence se situe au niveau de la forme juridique qui n’est pas la même.

Exemple : cas d’illustration d’un Repo

Le Repo sert pour emprunter des espèces garanties par des titres. Cette garantie sur les titres permet à celui qui emprunte d’avoir un meilleur taux que s’il avait directement emprunter à la banque par exemple.

Conclusion

Bien sûr, d’autres types d’instruments n’ont pas été abordés sciemment dans cette série d’articles comme les ETF, ETP, d’autres types d’options ou de Swaps. Cette série d’articles avait pour but de vous montrer les multiples facettes d’instruments financiers parmi les plus connus et de donner une vue générale des instruments existants. Vous pouvez retrouver les différents articles composant cette série ci-dessous :

Une multitude d’instruments financiers ont été créés au fil des siècles et plus particulièrement au cours du dernier centenaire écoulé. La plupart de ces instruments sont réservés à des initiés et ne peuvent être traités par des petits porteurs. Mais il est possible pour les investisseurs particuliers de passer par des Organismes de Placements Collectifs en Valeurs Mobilières (OPCVM). Ces OPCVM sont distribués par des asset managers et permettent indirectement d’investir sur un pool de valeurs / d’instruments financiers différents.

Sources

- Economix, de Michael Goodwin

- Fi Market

- La finance pour tous

- Investopedia

Pas encore de commentaires