Douze ans après la crise des subprimes et la faillite de Lehman Brothers, le credit default swap (CDS) reste un produit incontournable qui permet aux acteurs du marché de transférer le risque de crédit d’un titre de créance, émis par un État souverain, une entreprise ou une banque, à une contrepartie. Dans un contrat CDS standard, une contrepartie achète la protection contre le risque de crédit à une contrepartie qui compense la perte de la valeur faciale d’un titre obligataire à la suite d’un événement de crédit. Dans cet article, nous allons présenter comment fonctionne le credit default swap.

Qu’est-ce qu’un credit default swap ?

Un credit default swap se définit par les éléments suivants :

- Le sens : l’acheteur du CDS paye la prime au vendeur du CDS. Le vendeur dédommage alors l’acheteur en cas d’événement de crédit.

- La contrepartie : un CDS est un contrat de gré à gré dans lequel la contrepartie est toujours identifiée.

- La convention cadre : comme toute transaction de gré à gré, un CDS se négocie sous une convention cadre qui définit l’ensemble des conditions légales et opérationnelles.

- L’entité de référence : émetteur de l’obligation sous-jacente au CDS.

- L’actif sous-jacent : obligation émise par l’entité de référence.

- Nominal : montant garanti par le CDS (correspond au nominal de l’obligation sous-jacente).

- Maturité : date d’échéance de la protection.

- Événement de crédit : événement modifiant la solvabilité de l’entité de référence qui déclenche l’activation de la jambe de protection du contrat comme la faillite, la modification de l’échéancier des coupons, le défaut de paiement de l’entité de référence, le moratoire, la répudiation et la restructuration.

- Prime : montant payé par l’acheteur du CDS au vendeur. Elle est exprimée en pourcentage du nominal et payée périodiquement.

- Mode de dénouement : physique ou cash.

La valorisation d’un crédit default swap

Deux grandes familles de modèles existent pour modéliser le risque de crédit : l’approche structurelle et l’approche de forme réduite.

L’approche structurelle consiste à matérialiser le défaut d’un État ou d’une entreprise comme la conséquence de la situation dans laquelle l’actif serait supérieur à la dette. Cette famille de modèles, qui constituent des extensions du modèle de Merton, nécessitent de nombreuses informations sur les bilans et ne conviennent donc peu ou pas à la valorisation des CDS.

L’autre grande famille de modélisation du risque de crédit est l’approche par la forme réduite dans laquelle l’événement de crédit est modélisé par la probabilité de l’événement de crédit lui-même.

Le processus le plus utilisé pour modéliser l’événement de crédit est le processus de Poisson :

??[?/?<?+??|?≥?]=?(?)??

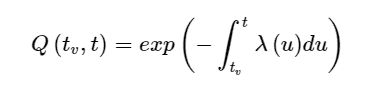

Avec la probabilité de survie :

Afin de valoriser le CDS, nous allons décomposer la valorisation en plusieurs composantes :

- La valorisation de la jambe de la prime sans le couru

- La valorisation de la jambe de la prime courue

- La valorisation de la jambe en cas de défaut

- La valorisation du CDS Spread

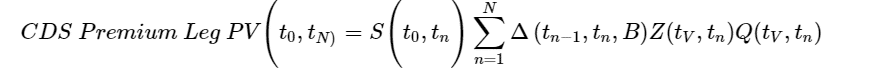

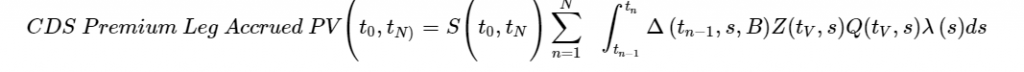

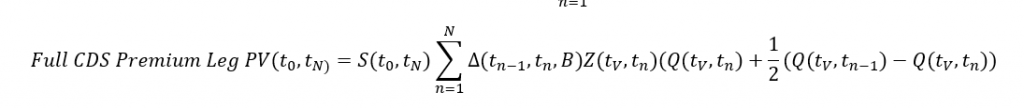

La valorisation de la jambe de la prime sans le couru

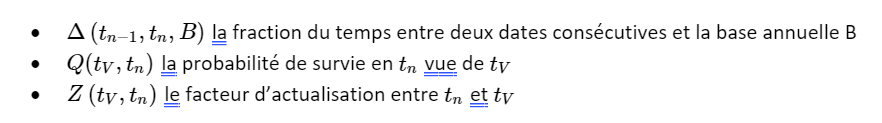

Avec :

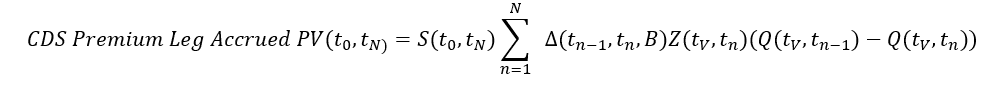

La valorisation de la jambe de la prime courue

O’Kane et Turnbull (2003) démontrent que l’équation devient

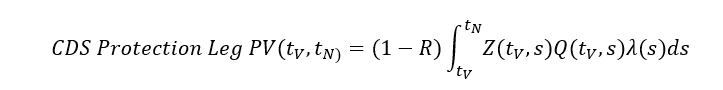

La valorisation de la jambe en cas de défaut

La jambe de protection est le paiement contingent d’un montant de 100 % – R % de la valeur facile de l’entité de référence du CDS.

R est le taux de recouvrement de l’entité de référence qui s’obtient précisément avec le prix de la moins chère à livrer lors de l’événement de crédit.

Comme nous l’avons défini précédemment, la probabilité de survie à n’importe quel temps « s » est égale à ?(??,?). La probabilité d’un événement de crédit entre « s » et « s+ds » est égale à ?(?)??

Au moment précis de l’événement de crédit, le vendeur de protection paye un montant de 100 % – R. On actualise alors ce montant à aujourd’hui grâce à la courbe des discount factors.

On obtient donc :

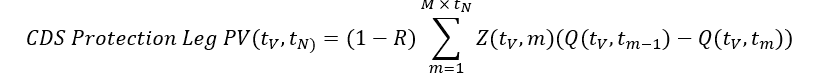

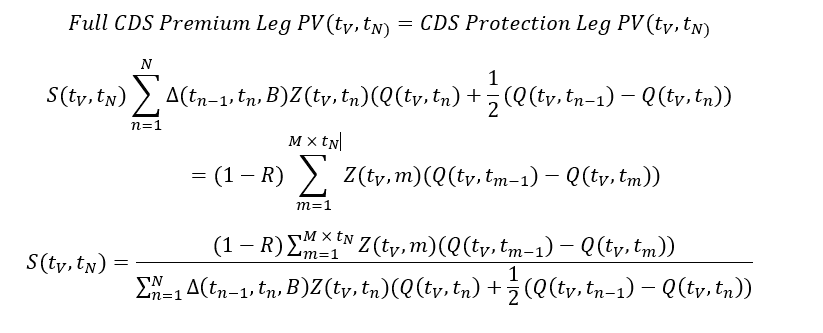

On discrétise une année en M périodes par année et on obtient :

La valorisation du CDS Spread

Nous avons valorisé la jambe de protection et la jambe de la prime. Nous pouvons à présent calculer la valeur du Spread du CDS en notant qu’au moment de la conclusion du Trade, les deux jambes doivent être égales :

Dans cet article, nous avons montré comment valoriser un CDS en fonction de la valeur résiduelle du titre sous-jacent et des probabilités de survie. L’originalité de cette méthode de valorisation réside dans le fait de modéliser la probabilité de default par une loi de poisson qui, d’ordinaire, modélise les évènements rares. Le CDS fait à cet égard le pont entre un produit assurantiel et un produit financier. En ce sens, le CDS n’est-il finalement pas une assurance contre le déclin d’une entreprise ?

Pas encore de commentaires