On comptait 377 Fintechs en 2016, soit près de 4 fois plus qu’en 2010. Aujourd’hui, les startups se sont imposées parmi les acteurs financiers. Innovation, digitalisation … révolution ! L’analyse dans cet article.

La digitalisation concerne aujourd’hui tous les secteurs et les services financiers ne font pas exception, à commencer par les Fintechs. Ces startups en croissance apportent une réelle innovation au niveau des produits ou des services financiers traditionnels. Une innovation qui permet donc à de petites entités de venir concurrencer sur leur terrain (et/ou de compléter l’offre) des acteurs installés dans tous les domaines de l’économie. Une étude de McKinsey souligne ainsi la place de plus en plus importante de ces startups financières dans le développement des infrastructures de marchés de capitaux. Dès lors, comment les Fintechs peuvent-elles à la fois être une source de croissance pour les entreprises et révolutionner le marché des capitaux ?

Depuis 2010, le nombre de Fintechs présentes dans le secteur des Capital Market Infrastructures (CMI) connaît une forte croissance : alors qu’elles étaient une centaine en 2010, on en comptait 377 en 2016 (soit une hausse de près de 300 %). Le développement des infrastructures de marchés de capitaux n’est dorénavant plus l’apanage des organisations traditionnelles telles que les courtiers intermédiaires, les plateformes de négociation, les systèmes de management des ordres, ou encore les chambres de compensation.

Les Fintechs et la chaîne de valeur sur le marché des capitaux

En mars 2018, une étude élaborée par la World Federation of Exchanges (WFE) et le cabinet de conseil McKinsey sous forme de sondage anonyme a été menée auprès de 46 membres de la WFE à travers le monde : 20 d’entre eux sont basés en Asie, 10 en Amérique et 16 en Europe, au Moyen-Orient et en Afrique. L’analyse de l’ensemble des technologies financières repose principalement sur la base de données McKinsey Panorama Fintech, qui répertorie plus de 6 000 innovations dans le monde des technologies financières. Le classement des solutions est effectué selon neuf dimensions, en fonction de leur position dans la chaîne de valeur, des technologies utilisées ou des segments de clientèle desservis.

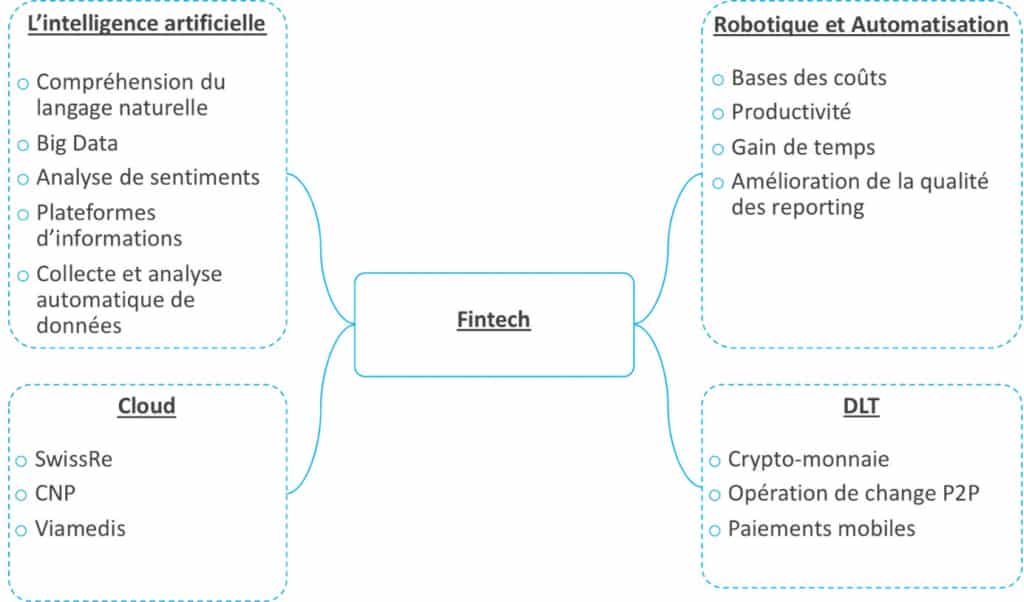

Cette étude révèle quatre segments d’activités comprenant plusieurs innovations comme moteurs de productivité ou de profit pour ces Fintechs spécialisées :

- L’intelligence artificielle : cette innovation pénètre petit à petit les banques dans l’optimisation de leurs services de conseil financier. En effet, les Fintechs emploient l’intelligence artificielle pour résoudre les problèmes des clients dans les institutions financières. Par exemple, cette innovation peut être employée pour détecter une activité suspecte d’une manière supérieure à celle d’un humain et réduire ainsi le risque opérationnel .

- La technologie des « registres distribués » (Distributed Ledger Technology). Cette technologie est un réel atout pour les institutions financières. Par exemple, la startup LiquidShare, nouvelle Fintech européenne, exploite les DLT pour simplifier et accélérer les opérations de post-marché pour les PME non-cotées tout en réduisant les coûts de transaction.

- Les technologies du cloud et de l’informatique quantique. Ces technologies permettent une réduction des dépenses opérationnelles et une amélioration de l’agilité des institutions financières.

- La robotique et l’automatisation permettent la baisse des coûts (estimée jusqu’à environ 80 % pour des tâches présentant un fort potentiel d’automatisation), amélioration de la qualité, gain de temps, et solutions adaptables et intégrables aux structures existantes.

Les différents segments d’activités d’une Fintech peuvent être résumés par le schéma ci-dessous :

Une source de profit pour les entreprises traditionnelles

Les entreprises du milieu financier souhaitent incorporer les technologies développées par les Fintechs, y voyant une opportunité d’accroissement de leurs profits. Pour elles, ces startups sont des partenaires commerciaux plus qu’une menace. Quelle forme pourrait alors prendre un potentiel partenariat ? Principalement celle d’une collaboration commerciale pour 40 % des répondants, devant la joint-venture (25 % des répondants).

Poussés par le contexte réglementaire et l’explosion des offres disruptives proposées par les Fintechs, les acteurs traditionnels sont contraints d’innover ou de coopérer. L’étude de McKinsey souligne que les grandes entreprises incorporent les Fintechs dans leur business model pour différentes raisons.

Pourquoi les entreprises investissent dans les Fintechs

- La première raison est de développer leur capacité interne dans le but de proposer plus rapidement un service sur le marché. Pour cela, le seul moyen d’y arriver est de collaborer avec ces nouveaux acteurs de l’industrie financière. En effet, 40 % des membres de la WFE interrogés estiment que la collaboration est l’approche la plus efficace pour innover. Par conséquent, la principale raison qui pousse les entreprises à collaborer est le manque de ressources suffisantes, empêchant le développement de leurs propres solutions. Ainsi, les Fintechs représentent une bonne alternative de croissance pour les entreprises en manque de ressources.

- Une autre raison qui pousse les entreprises à investir massivement dans les Fintechs repose sur la prise de conscience que la plupart des innovations peuvent échouer… mais qu’une seule ou deux d’entre elles peuvent devenir des exemples de réussite. Une proportion qui peut sembler faible mais qui suffit à légitimer et à rentabiliser l’investissement.

- Pour innover sur un secteur donné, un autre moyen s’offre aux entreprises. En effet, elles peuvent décider d’acquérir la Fintech. Néanmoins, seuls 9 % des participants au sondage ont indiqué que l’acquisition des Fintechs était la méthode la plus efficace pour disrupter le marché. L’environnement financier ne cesse d’évoluer, de nouvelles entreprises et innovations arrivent de plus en plus rapidement sur le marché. Selon l’étude, il est préférable que l’entreprise dispose d’un « portefeuille d’initiatives » dont le but est d’investir dans de nombreuses Fintechs qui ont des objectifs, des tailles et des horizons différents. Par exemple, un objectif de court terme dans le but de renforcer l’activité principale.

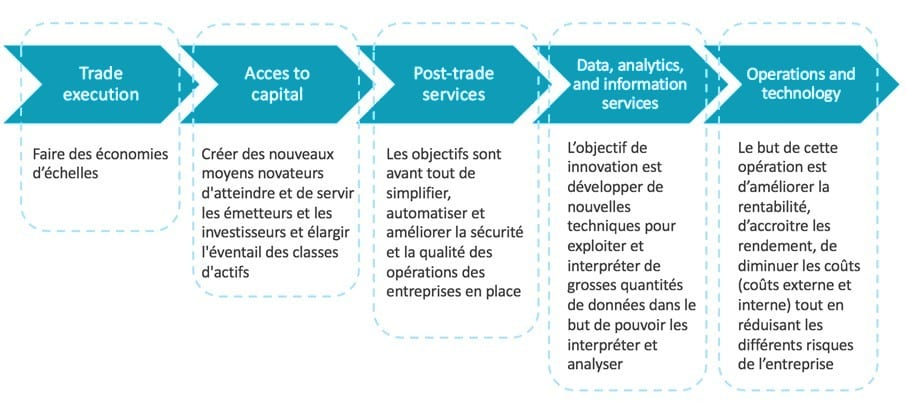

Comme nous pouvons le voir ci-dessous, l’innovation issue des Fintechs se retrouve dans les cinq principales parties de la chaîne de valeur du secteur des Capital Market Infrastructures (CMI) :

L’impact des grandes entreprises technologiques

D’après les résultats de l’étude, les Fintechs se concentrent principalement sur les notions suivantes :

- L’accès au capital (37 %) ;

- La Trade Execution (26 %) ;

- L’analyse des données et de l’information (23 %) ;

- Le Post-Trade Services (6 %).

Selon les membres de WFE, les Fintechs s’intéressent davantage aux Post-Trade Services (50 %), puis au Trade Execution (16 %), à l’analyse des données et de l’information (16 %) et, enfin, à l’accès au capital (3 %). Cette différence de résultats peut être expliquée par le fait que les médias portent beaucoup plus l’attention sur l’évolution de la Blockchain et autres DLT, ainsi que sur le potentiel important de la technologie.

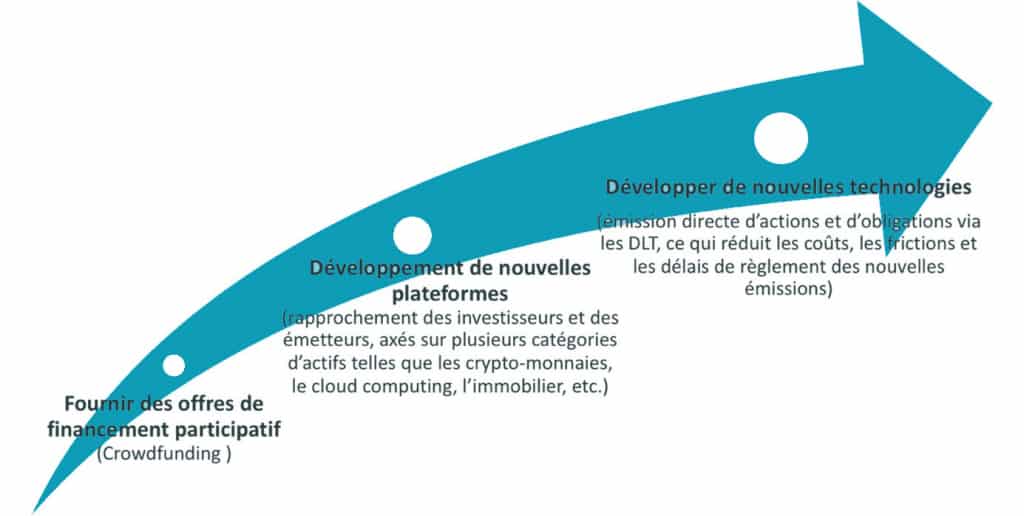

La croissance des CMI

L’étude indique également qu’après une croissance rapide du financement des Fintechs en 2014 et en 2015, cette dernière a atteint son maximum en 2016 avec un financement égal à environ 14 milliards de dollars. Cependant, à la suite des résultats et contrairement aux Fintechs, les CMI connaissent une croissance exponentielle atteignant les 15 % en 2016. Une croissance principalement due à de nombreux investissements.

Par exemple, l’investissement le plus important revient à un prêteur chinois, Lufax, à hauteur d’1,7 milliard de dollars, puis à Darktrace, spécialisée dans la détection de cybermenaces en utilisant le machine learning, et à l’entreprise Dataminr. Les Fintechs incorporées dans le secteur des CMI devraient continuer à attirer des nouveaux investissements importants.

De même, en 2017, un nouveau moyen de financement des startups émerge : les ICO (Initial Coin Offerings) ont ainsi permis de collecter plus de 2 milliards de dollars. En effet, ce moyen de financement permet aux petits projets d’éviter le problème d’une offre de crédit bancaire limitée.

Les CMI, facteurs d’innovation

Les CMI pourraient également innover dans le domaine des grandes entreprises technologiques comme Amazon, Google et Microsoft, notamment dans les services du cloud computing. En effet, il a été établi que les dépenses d’infrastructure des fameux GAFAM (Google, Amazon, Facebook, Apple et Microsoft) ont représenté plus de 70 % des investissements à très grande échelle du 4e trimestre 2017.

Pour être de plus en plus performantes et s’adapter à un environnement en constante évolution, les grandes entreprises américaines s’associent avec des spécialistes du secteur. C’est le cas de Google qui s’appuie sur Trifacta pour lancer son outil de préparation de données. Spécialiste du « data wrangling », Trifacta s’est ainsi associée au géant américain pour mettre au point l’outil Google Cloud Dataprep qui permet de rapidement préparer les données avant leur exploitation.

Autre exemple : le groupe Microsoft qui a fait l’acquisition de la startup montréalaise Maluuba, spécialisée dans le traitement du langage naturel, afin d’accélérer ses efforts pour améliorer certains produits comme son assistant personnel Cortana ou son service de traduction lié à sa plateforme Azure. Près de 40 % des participants au sondage estiment ainsi que les grandes entreprises technologiques vont provoquer de profonds changements sur le marché des CMI au cours des cinq prochaines années. D’autres prétendent au contraire que ce sont les nouvelles entreprises (20 %) qui vont bouleverser le marché au cours des cinq prochaines années.

De plus, les personnes interviewées affirment que les Fintechs sont sources d’innovation sur toute la chaîne de valeur, créant ainsi des opportunités d’augmentation des revenus, de réduction des coûts et de création d’une meilleure expérience pour les acteurs du marché.

Quel impact réel des Fintechs ?

Aujourd’hui, il est trop tôt pour identifier l’impact des Fintechs sur les marchés financiers au cours des cinq prochaines années. Cela étant dit, si certaines de ces nouvelles technologies atteignent le marché et réussissent à le perturber, elles peuvent véritablement révolutionner les marchés financiers. Il est bon de noter également que pour les CMI, les Fintechs ne représentent pas une stratégie de croissance à proprement parlé. Néanmoins, elles intègrent tous les ingrédients nécessaires en termes de technologie pour en créer une.

L’écosystème des Fintechs est extrêmement complexe et regorge de partenaires commerciaux potentiels et d’acquisitions, permettant aux petites et grandes entreprises de proposer de nouveaux services plus rapidement sur le marché, de réaliser des économies et d’accroître leurs sources de revenus. Du point de vue des participants, les avantages des Fintechs reposent avant tout sur leur capacité d’innovation, et à créer de nouveaux outils dans le but de répondre et d’anticiper les besoins des clients.

En ce sens, les répondants émettent une conclusion selon laquelle les Fintechs atténuent les risques des activités des sociétés déjà existantes, renforcent la position des entreprises sur le marché car ces dernières deviennent plus performantes, augmentent la sécurité des données, capturent de nouvelles opportunités de revenus et attirent de nouveaux clients.

Cependant, étant donné la concurrence accrue, les CMI doivent prendre en compte un certain nombre de facteurs dans l’élaboration de leurs stratégies. Parmi lesquels :

- Proposer des services plus ciblés pour se démarquer sur le marché ;

- Investir majoritairement dans les technologies génératrices de profit ;

- Et être plus agiles technologiquement.

Les entreprises déjà incorporées dans les CMI doivent se protéger contre les mutations de l’industrie, y compris face à la concurrence d’autres entreprises déjà en place qui investissement massivement dans les Fintechs.

Bien qu’il soit encore trop tôt pour présager de la manière réelle dont les startups vont transformer le paysage financier et quelle sera leur relation avec les structures déjà établies, il apparaît clairement que les organisations traditionnelles (courtiers intermédiaires, plateformes de négociation, systèmes de management des ordres, chambres de compensation, etc.) n’ont plus le choix. Elles doivent composer d’une manière ou d’une autre avec ces nouveaux acteurs disruptifs pour pouvoir faire preuve d’innovation. Le risque demain étant tout simplement, à terme, de disparaître.

Sources

- https://www.world-exchanges.org/storage/app/media/research/Studies_Reports/wfe-amp-mckinsey-fintech-decoded-report.pdf

- https://www.agefi.fr/fintech/actualites/etude-texte-reference/20180307/marches-financiers-sont-prets-a-travailler-fintech-241932

- https://branchez-vous.com/2017/01/17/microsoft-fait-lacquisition-de-la-startup-montrealaise-maluuba/

- https://knowledge.skema-bs.fr/la-fintech-ameliore-t-elle-lacces-a-la-finance/

Comment la FinTech façonne l’avenir de la banque ?

Transfert d’argent sans frais, accélération des temps de traitement, gestion simplifiée des comptes, app mobile… Les FinTech ont révolutionné le rapport à la finance et entièrement disrupté le secteur bancaire.

Si ce fait n’est pas nouveau, savez-vous réellement quels rapports entretiennent banques et FinTech ?

On vous donne un aperçu du futur du secteur bancaire.

Pas encore de commentaires