La FinTech, contraction de Financial Technology[1], désigne des petites entreprises qui fournissent des services financiers grâce à des solutions innovantes. Ce sont en somme des start-ups de la finance. Objectif : répondre aux exigences et aux nouveaux besoins des clients. Parmi tous les domaines qu’elle affecte, un ressort plus particulièrement : le secteur financier. Découvrons dans cet article comment les FinTech affectent le monde bancaire traditionnel et le transforment en un secteur mieux adapté aux nouveaux besoins des clients.

L’impact économique et social de ces technologies va au-delà du seul secteur financier. Les domaines d’application sont très variés. Par exemple : les banques en ligne, les agrégateurs financiers, le financement participatif, le paiement mobile, la gestion de l’épargne, l’assurance et le crédit, les conseils financiers en ligne, l’aide à la décision grâce aux algorithmes et tant d’autres encore.

Quel est l’impact de l’émergence des fintech pour les banques ?

Cela étant, les FinTech ont plus d’impact sur le secteur financier que sur tout autre secteur. Par définition, la banque est un secteur économique qui regroupe toutes les activités liées à la finance. Nous y retrouvons donc le domaine purement bancaire mais aussi celui de l’assurance, soit deux des environnements les plus touchés par la montée en puissance de ces entreprises technologiques.

Dans ce contexte, le secteur bancaire a longtemps tenté de s’en tenir à ses anciennes méthodes de travail obsolètes sans adopter les nouvelles technologies. Mais avec l’arrivée des FinTech et les ruptures qu’elles créent, ce n’est plus le cas. Les acteurs de la banque sont donc contraints d’entrer dans une nouvelle ère technologique et de s’adapter pour survivre.

Comment les FinTech façonnent-elles le secteur bancaire ?

Les habitudes des clients ne cessent d’évoluer. Ces derniers veulent des services de plus en plus rapides, pratiques et qui peuvent être effectués à distance. Ils n’hésitent pas à payer plus pour un service qui leur facilite la vie en leur économisant du temps et des efforts. Mais l’environnement bancaire traditionnel, lui, ne place pas le consommateur au cœur de leur stratégie.

L’approche innovante et disruptive des FinTech

La FinTech utilise des technologies révolutionnaires comme l’intelligence artificielle, le cloud, la réalité virtuelle, la robotique, etc. pour créer des solutions financières qui fonctionnent avec un simple clic, évitant ainsi au consommateur de devoir se rendre à la banque et de patienter parfois pendant des heures.

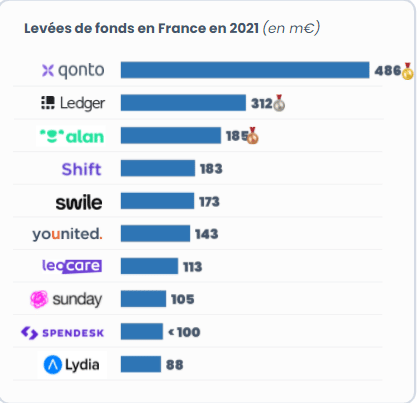

Avec l’abandon des moyens de paiement physiques au profit de règlements dématérialisés, la FinTech est en passe de devenir l’une des plus grandes industries du monde dans les prochaines années. À titre d’exemple, en 2021, 445 nouvelles Fintechs ont été créées et 2,8 milliards d’euros levés en 155 opérations. La croissance du secteur est notamment portée par les FinTech françaises, telles que Qonto, Ledger, Alan, Shift Technology, Swile, Lydia et Spendesk, ces anciennes start-ups aujourd’hui devenues des Licornes.

Les levées de fonds réalisées sont aussi la preuve que le secteur est très dynamique.

👉🏻 Découvrez aussi l’article « Les Fintechs : comment cette source de croissance pour les entreprises révolutionne le marché des capitaux ?«

Les FinTech ont révolutionné le transfert d’argent

Il y a quelques années encore, les banques, les compagnies d’assurance et les entreprises financières dominaient le secteur financier. Les clients n’avaient pas d’autre choix que d’accepter les frais exorbitants, et la lenteur des transferts et des paiements nationaux ou internationaux. À cette époque, les entreprises ont privilégié la rentabilité au détriment de l’expérience client. L’arrivée des FinTech dans le secteur financier a complétement changé la donne.

L’utilisation de la blockchain

La technologie blockchain est l’une des nouvelles technologies que les entreprises FinTech utilisent pour créer une rupture dans le milieu financier. Concrètement, que représente cette technologie de la blockchain ?

Le terme blockchain, ou chaîne de blocs, très répandu ces trois dernières années, peut être défini sans faire référence au terme Bitcoin. Dans la littérature, on trouve généralement une définition similaire à celle-ci :

« Une blockchain est un registre de transactions et d’opérations, répliqué sur plusieurs ordinateurs reliés entre eux par un réseau P2P. On appelle les ordinateurs du réseau des nœuds. La communication entre les nœuds est cryptée, et garantit l’identité de l’expéditeur et du destinataire. Quand un nœud veut ajouter une nouvelle transaction (opération) au registre, il le propose au réseau qui forme un consensus pour déterminer où (et surtout quand) cette transaction (ou opération) doit être inscrite dans le registre. Ce consensus est appelé un bloc.[3] »

Ce registre peut être assimilé à un grand livre comptable public, anonyme et infalsifiable, sur lequel toutes les transactions valides seront enregistrées. Comme l’écrit le mathématicien Jean-Paul Delahaye, il faut s’imaginer « un très grand cahier, que tout le monde peut lire librement et gratuitement, sur lequel tout le monde peut écrire, mais qui est impossible à effacer et indestructible. » Aucun organe central de contrôle n’est ainsi requis pour l’ajout d’un nouveau bloc d’information puisque le protocole de consensus permet à tous les membres actifs du réseau de certifier la validité des transactions.[4]

👉🏻 Découvrez notre article « Blockchain : Principes et fonctionnement » pour en savoir davantage sur la blockchain

Grâce à la technologie blockchain, les gens peuvent envoyer de l’argent rapidement et à moindre coût. Cette technologie élimine les intermédiaires comme les banques ou autres organismes de paiement. Ces nouvelles entreprises utilisent alors cette technologie pour offrir aux clients de nouveaux services comme le transfert d’argent sans frais. Désormais, ils n’ont plus besoin de payer des frais exorbitants aux banques lorsqu’ils veulent envoyer de l’argent à leurs amis ou aux membres de leur famille. Le client est donc situé au cœur de la stratégie des entreprises FinTech.

En ce sens, les FinTech comblent les carences des banques et les besoins des clients. Par exemple, cette innovation est particulièrement utile pour les personnes qui doivent envoyer de l’argent à l’international. Les banques françaises traditionnelles facturent entre 15 et 70 euros pour les transferts d’argent internationaux, ce qui représente des frais extrêmement élevés. Avec les entreprises FinTech, les clients peuvent envoyer de l’argent à moindre coût grâce à la blockchain.

Les FinTech ont donc rendu pratique, rapide et facile l’exécution de tâches financières directement depuis un smartphone et la majorité des clients rejoignent sans hésiter les banques qui offrent de telles solutions.

Un partenariat avec les banques

De manière générale, les clients sont rarement satisfaits de leur banque. Selon un sondage réalisé par Moneway[5], un Français sur deux a envisagé de changer de banque en 2020. Le sondage révèle que :

1. Seuls 19% des Français sont satisfaits des services de leur banque ;

2. 43% sont même totalement insatisfaits de leur banque ;

3. Et 42% savent que les banques en ligne facturent des frais bancaires parmi les plus bas du marché.

Les frais bancaires abusifs, les différents services et la transparence des prix sont les principaux problèmes qui rendent les clients insatisfaits. Pour répondre aux besoins des clients et survivre dans un tel marché, les banques traditionnelles doivent changer leur structure. La seule manière d’y arriver est que les entreprises FinTech et les banques traditionnelles deviennent partenaires.

En fusionnant, les banques traditionnelles apportent un certain niveau de notoriété et leur base de données clients. De leur côté, les entreprises FinTech apportent de nouvelles innovations sur le marché. En travaillant ensemble, les banques renforcent leur stratégie d’investissement pour créer de nouveaux services toujours plus innovants pour leurs clients, détectent des synergies et anticipent les disruptions sur le secteur bancaire.

Pourquoi les banques investissent dans les fintech ? L’exemple de la Société Générale

Par exemple, la Société Générale est la première banque française à avoir acquis une FinTech dès 2015 avec Fiducéo et à avoir tissé des liens étroits avec l’écosystème mondial sous la forme de partenariats ou d’investissements.

Pour Claire Calmejane, directrice de l’Innovation, la Société Générale entend développer ses « interactions avec les startups en France et à l’international, avec l’ambition de construire de nouveaux partenariats stratégiques. L’objectif ? Alimenter notre stratégie d’open banking, soutenir la transformation de nos métiers et créer de nouveaux modèles commerciaux qui apportent de la valeur à nos clients. »

Le cloud computing au cœur de l’écosystème bancaire

Les technologies ne cessant de s’améliorer, il est important pour les entreprises financières d’innover, d’évoluer et de s’adapter avec leur temps. Pour y arriver, les banques s’associent avec les FinTech pour accéder à la technologie du cloud computing.

Pour rappel, le cloud computing[6], ou informatique en nuage en français, est une infrastructure dans laquelle la puissance de calcul et le stockage sont gérés par des serveurs distants auxquels les usagers se connectent via une liaison internet sécurisée.

L’une des principales raisons pour lesquelles les banques passent au cloud computing est que cette technologie leur donne plus de contrôle. Elles sont en mesure de vérifier facilement les processus et les informations grâce à une transparence accrue. Les informations sont fournies en temps réel, et peuvent être consultées et sauvegardées facilement. Enfin, le cloud computing offre une meilleure solution pour la classification des données.

Cette technologie permet également aux banques de renforcer les contrôles de sécurité, qu’elles soient stockées ou en cours de collecte.

Quelques exemples d’utilisation du cloud computing par les entreprises financières :

- Le transfert d’outils internes : pour une banque, transférer ses outils internes dans le cloud est un excellent moyen d’améliorer la productivité et d’être plus efficace. Nous retrouvons les outils de communication, de messagerie ou encore des fichiers trop volumineux.

- Le transfert de certaines plateformes : un grand nombre d’entreprises financières transfèrent des plateformes entières dans le cloud pour améliorer les performances, la précision des données et l’accessibilité.

- Atténuation des risques : le cloud computing peut réduire les risques associés aux technologies traditionnelles, tels que les problèmes de stockage.

En conclusion

Aucune entreprise ne peut survivre dans un environnement sans la prise en compte de la technologie dans leur stratégie de développement. Les choses ne sont pas différentes dans le secteur financier. En effet, la technologie est à nouveau un élément majeur de l’industrie. Les clients sont de plus en plus exigeants et demandent des solutions basées sur les nouvelles technologies qui ont pour but de leur faciliter la vie. Résultat, en ne prenant pas en compte les start-ups FinTech dans leur stratégie de développement, les banques ne pourront pas survivre.

Sources :

- https://www.tellusapp.com/blog/how-fintech-is-shaping-the-future-of-banking/

- https://www.mckinsey.com/cn/our-insights/our-insights/seven-technologies-shaping-the-future-of-fintech

- https://www.pwc.com/gx/en/industries/financial-services/publications/fintech-is-reshaping-banking.html

- https://www.enterpriseedges.com/fintech-shaping-future-banking-industry

- https://online.maryville.edu/blog/future-fintech/

- https://medium.com/finwintech/how-fintech-is-shaping-the-future-of-banking-d40535e66b1b

- https://info.cloudcarib.com/blog/cloud-computing-for-the-banking-industry

- https://ianmartin.com/fintech-companies-solving-long-standing-payment-problems/

- https://stefanini.com/en/trends/news/need-for-cloud-computing-in-banking-financial-services

- https://fintechmagazine.com/digital-payments/fintech-trends-future-contactless-payment-technology

- https://www.societegenerale.com/fr/node/5406

- https://www.economie.gouv.fr/entreprises/fintech-innovation-finance

- https://economie-entreprises.com/2021/10/01/transfert-dargent-la-revolution-des-fintechs/

- https://blog.mooncard.co/comment-les-fintech-simplifient-la-vie-au-quotidien

- https://www.futura-sciences.com/tech/definitions/informatique-cloud-computing-11573/

- [1] Technologie financière en français

- [2] Source : https://www.kleinblue.fr/post/fintech-horizon-france-2022

- [3] https://marmelab.com/blog/2016/05/12/blockchain-expliquee-aux-developpeurs-web-la-theorie.html

- [4] Pour avoir plus d’information sur la blockchain, nous vous invitons à lire notre article : https://meritis.fr/blockchain-principes-et-fonctionnement/

- [5] https://www.latribune.fr/supplement/de-plus-en-plus-de-francais-changent-de-banque-856993.html

- [6] Source : https://www.futura-sciences.com/tech/definitions/informatique-cloud-computing-11573/

Regarder la vidéo Draw My Expertise sur la la FinTech 👇🏻

Pour aller plus loin

Les Fintechs : comment cette source de croissance pour les entreprises révolutionne le marché des capitaux ?

Le développement des infrastructures de marchés de capitaux n’est plus l’apanage des Capital Market Infrastructures (CMI). Les Fintechs sont passées par là et comptent bien y rester ! Alors, concurrentes ou partenaires ? Sources de croissance ou de disruption ? On fait le point dans cet article sur l’impact des startups sur les marchés financiers.

Pas encore de commentaires