Suite de notre voyage dans l’histoire des banques et de la monnaie. Aujourd’hui, on vous présente l’apparition des banques et de l’économie modernes :

? Du premier krach boursier de l’histoire, à Florence au XIVe siècle à la révolution industrielle au XIXe en passant par Adam Smith. Bonne lecture !

Dans les deux articles précédents concernant l’histoire des banques et de la monnaie, nous avons pu appréhender l’apparition de la monnaie mais aussi celle des premières banques. Dans cet article, nous verrons comment les banques se sont structurées jusqu’à devenir celles que nous connaissons aujourd’hui.

Après le krach survenu à Florence au XIVe, le système bancaire s’est retrouvé bouleversé et la puissance européenne redistribuée. Dans la très catholique Europe, les prêts avec intérêts étaient interdits par l’Église. Les banques ont pu commencer à émerger réellement avec l’avènement du protestantisme porté par Jean Calvin qui fut le premier théologien à apporter une caution morale au prêt.

Apparition des banques modernes

Les protestants furent donc parmi les premiers en Europe à accepter les prêts. Ils jouèrent un rôle important pour légaliser le prêt avec intérêt, et par conséquent de façon implicite les banques elles-mêmes. Jean Calvin écrit en 1545 à Genève Lettre sur l’usure dans laquelle il explique que le prêt permet d’investir. En revanche, il explique que si les prêts avec intérêts sont justifiables dans le cas d’un investissement, ils ne le sont pas dans le cas d’un prêt consenti envers une personne pauvre qui en a besoin pour ses besoins primaires. C’est un terreau propice au capitalisme qui naîtra.

De Florence au Nord de l’Europe : l’évolution des banques

C’est donc dans les pays où la religion protestante est la plus implantée que le système bancaire fait des progrès conséquents. Dans les pays catholiques comme la France, le prêt avec intérêt reste officiellement autorisé jusqu’à la Révolution. Le pôle financier était jusqu’alors localisé au nord de l’Italie. À la suite du krach advenu au XIVe siècle et qui emporta la majorité des banques florentines, ce pôle se relocalise alors au Nord de l’Europe, vers Amsterdam et Londres. Très localisée, la banqueroute florentine n’affecte que très peu les banques des pays adjacents.

L’apparition du papier monnaie

La création du papier monnaie en Europe permet également le développement des banques. Pour rappel, le papier monnaie avait déjà été créé il y a de cela plusieurs siècles, en Chine. Marco Polo en parle d’ailleurs dans ces carnets de voyage. Les billets étaient à la base échangeables contre des quantités d’or prédéfinies. Au fur et à mesure de son utilisation, la valeur des billets dépasse celle de l’or et est décorrélée de cette valeur. Des banques émettrices de billets voient donc le jour, comme à Amsterdam (émission de certificats) ou à Stockholm, où se trouve la première banque à émettre des billets tels que nous les connaissons aujourd’hui.

L’émission de la monnaie était jusqu’alors l’apanage des puissants qui, à chaque changement de règne, émettent une nouvelle monnaie à leur effigie. La Banque d’Amsterdam réalise les opérations de transfert, d’échange et de stockage, effectuant ainsi une activité de régulation sur l’ensemble des Provinces Unis. Grâce à cela, d’autres banques centrales vont émerger partout en Europe. La Banque de Suède par exemple est créée au milieu du XVIIe siècle, suivi de la Banque d’Angleterre (1694). À partir de là, une distinction entre les banques commerciales et d’État commence à se faire dans les années qui suivent.

La banque française

La Banque de Stockholm (ancêtre de la Banque de Suède) fait faillite en 1668 après une émission trop importante de billets. Un fait qui permet à la Banque d’Angleterre de prendre le relais. La Banque de France est, quant à elle, créée en 1800 sous l’égide de Napoléon. Elle ne récupère le monopole de l’émission de billets sur l’ensemble du territoire qu’en 1848 mais commence à émettre de la monnaie dès 1800.

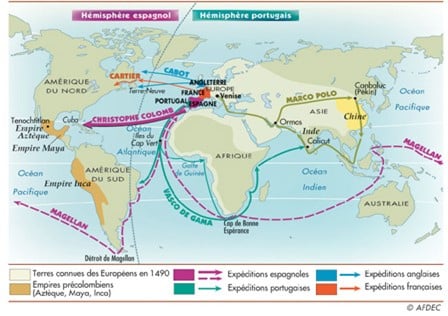

L’impact des explorations maritimes sur le système bancaire

Avec l’explosion du commerce international liée aux différentes explorations maritimes à travers le monde, différentes bourses commencent à voir le jour en Europe du Nord. La structuration de l’économie telle que nous la connaissons aujourd’hui a débuté ! Les explorations maritimes ont montré les prémices de la mondialisation d’aujourd’hui, contexte dans lequel une banque qui fait faillite risque d’entraîner d’autres banques situées sur d’autres continents. Ce que l’on appellera plus tard le risque systémique.

La faillite du système Law

Le système de Law mis en place en France au XVIIIe siècle s’inspire de ces premières banques. Law est un économiste écossais qui s’inspira de ce qui se passait en Europe pour aider la régence alors en place à éponger la dette laissée par Louis XIV. Selon Law, l’enrichissement d’un pays repose sur un système bancaire performant.

Son système s’appuie sur l’usage du papier monnaie apparu quelque temps plus tôt sur le continent. Cela mériterait un article à part entière mais pour résumer, la trop grande quantité de billets émis par la banque royale donne lieu à une banqueroute qui ruine encore un peu plus la France. Ce fait remonte à 1720 lorsque les clients se présentèrent en masse pour récupérer leur or qui n’était plus disponible. La bourse de Paris voit alors le jour dans la foulée avec de fortes réglementations pour éviter de reproduire un tel drame. Une des réglementations les plus connues de cette époque est son interdiction aux femmes ! Je vous laisse juger de sa pertinence.

Le début de l’économie moderne

Dans cette époque faste qui connait une transformation sociale et économique majeure, la création des bourses fait distinctement apparaître la différence entre les marchés financiers et les banques encore en rodage.

L’économie moderne commence à voir le jour et à se structurer mais aussi à connaitre, après la première banqueroute, son premier krach boursier en Hollande. La bourse d’Amsterdam, soit la première bourse jamais créée, voit le jour grâce aux expéditions florissantes et à son commerce de plus en plus prospère.

L’influence d’Adam Smith

C’est à cette même époque que l’un des pères de l’économie moderne, Adam Smith, apparaît et expose ses théories dans son ouvrage : La Richesse des nations. Et ce, alors que les théories en place étaient inspirées par des penseurs du Moyen Âge, voire de l’Antiquité. Une de ses théories les plus connues est celle du « Laissez faire ». Son idée ici est que le marché peut s’autogérer sans que personne ne soit aux commandes.

Mais Smith connaît aussi les dérives que ce système peut entraîner. Déjà à l’époque, il met en garde non pas contre les gouvernements directement mais contre les grands capitalistes qui peuvent berner le gouvernement pour amasser toujours plus de profits. De la même manière, les monopoles causés par certaines entreprises, comme la East India Company, lui font d’autant plus horreur qu’ils sont alimentés par le gouvernement. Sa doctrine du « laissez faire » permet selon lui de mettre à mal ces commerces monopolistiques, le monopole de l’East India Company étant une des raisons indirectes du déclenchement de la révolution américaine (Boston Tea Party).

La révolution industrielle et les banques de finance

On voit alors apparaître d’un côté, les bourses, dans lesquelles les agents à capacité de financement et les agents à besoin de financement se rencontrent, et de l’autre, les banques qui jouent le rôle d’intermédiaires financiers. Le début du XIXe siècle est ainsi le témoin de l’accélération de l’essor économique et de l’apparition de nouveaux courants de pensée.

En parallèle, le début de la révolution industrielle permet l’essor des banques avec le développement de la monnaie fiduciaire et de la monnaie scripturale (chèques…), ainsi que l’utilisation de titres pour financer les entreprises. Des banques françaises comme la Société Générale, le Crédit Agricole ou la Banque Populaire voient alors le jour. Des établissements bancaires qui existent aujourd’hui encore et qui ont été créés au cours de ce siècle.

Le rôle et le fonctionnement des banques modernes

Le rôle principal des banques est de collecter l’épargne des ménages pour redistribuer les sommes ainsi collectées sous forme de crédit. C’est ce que l’on appelle le financement bancaire. En Europe, près de 70 % du financement des entreprises provient des banques. Des organismes qui ont aussi comme autre rôle d’accorder des crédits ou de sécuriser les transactions financières.

Comment fonctionne l’octroi de crédit ?

Les ressources des banques sont constituées par les dépôts collectés qui figurent au passif de leur bilan, contrairement aux crédits qui sont des emplois d’argent et qui figurent donc à l’actif. La mission de la banque consiste à transformer des dépôts qui sont du court terme en crédit moyen-long terme. Ici, on dit que les dépôts font les crédits.

L’approche ci-dessus est juste mais une composante majeure manque. Quand vous souhaitez acheter un appartement par exemple, il vous faut parfois changer de banque. La banque va alors, avant de vous accorder le crédit souhaité, voir si vous êtes solvable en étudiant votre patrimoine et vos revenus, et ainsi déterminer vos capacités de remboursement. Avec ce procédé, la banque crée de la monnaie. Mais un débat a toujours lieu pour savoir si ce sont les dépôts qui font les crédits ou l’inverse.

Conclusion

Les banques ont mis plusieurs siècles avant de se structurer et d’apporter une plus-value significative au bon fonctionnement de l’économie. Il reste malgré tout des zones d’ombre, à l’image de la faillite de Lehman Brothers en 2008 lors de la crise des subprimes ou plus récemment de celle d’un Hedge Fund, Archegos, qui a coûté plusieurs milliards à la banque Crédit Suisse.

Sources

- Economix de Michael Goodwin

- Fi Market : https://www.fimarkets.com/

- https://www.herodote.net/2_mai_1716_26_janvier_1721-evenement-17160502.php

- https://jeretiens.net/tout-savoir-sur-lhistoire-de-la-banque/

- https://www.universalis.fr/encyclopedie/histoire-de-la-banque/

- http://classes.bnf.fr/essentiels/grand/ess_021.htm

- https://meritis.fr/la-faillite-du-family-office-archegos-et-son-impact/

L’histoire de la monnaie : les origines

Quand est née la première monnaie ? Et comment sommes-nous passés du troc à un système d’échanges réglementé, valorisé et contrôlé ? Réponse dans cet article.

Le début des banques commerciales

Savez-vous à quand remontent les premières « banques » ? Dans le 2e article de notre série consacrée aux banques, Paul-Antoine Champy vous fait voyager depuis les premières banques commerciales dans l’antiquité jusqu’à la disparition des Templiers au XIIIe siècle.

Bon voyage

Le début des banques et le premier krach bancaire italien

Direction Florence pour voir les causes et l’impact de la première banqueroute au monde .

Pas encore de commentaires