Le staking est un terme de plus en plus répandu dans l’univers des cryptomonnaies. Le staking a un important rôle a jouer dans le futur de la blockchain, en permettant par exemple de sécuriser les tokens des utilisateurs. Mais de quoi s’agit-il précisément ? Quel intérêt le staking peut-il présenter pour certains holders (personnes qui prennent des positions sur le long terme) ? Autant de points qui seront abordés dans cet article. Pour certains, c’est aussi l’occasion de découvrir un tout nouvel univers.

C’est quoi le staking ?

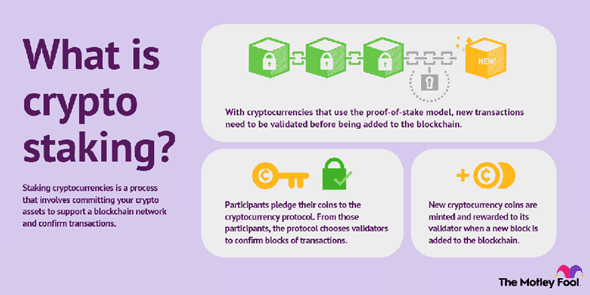

Le staking permet d’accumuler des cryptomonnaies en les délégant dans le but de valider des transactions pour les holders qui souhaitent tenir leurs positions pendant un certain temps. Cela permet de ne pas laisser dormir ces positions et d’accumuler des cryptomonnaies. L’utilisateur va ainsi déléguer tout ou partie de certaines de ces cryptomonnaies à une entité. En échange de cette délégation, l’utilisateur sera rétribué en cryptomonnaies, celles-ci s’ajoutant à celles déjà accumulées.

Est-ce que le staking est risqué ?

Néanmoins, en fonction des blockchains, les intérêts ne sont pas les mêmes et peuvent varier dans le temps. De la même manière, les conditions d’utilisation ainsi que les frais ou la flexibilité proposés peuvent eux aussi varier.

En effet, certains projets peuvent vous proposer de staker vos cryptomonnaies à un taux d’intérêt de 15 %. En contrepartie, vous ne pourrez pas retirer vos cryptomonnaies pendant une période déterminée. Ou alors, vous pouvez staker à un taux de 1 % et retirer quand vous le souhaitez. Cela vous permet en quelque sorte, comme un livret A, de faire fructifier vos cryptomonnaies sans avoir à vendre vos positions.

Quelle différence entre le staking et le Stacking ?

Attention toutefois : il ne faut pas confondre les termes « staking » et « Stacking ». En effet, le « Stacking » consiste à accumuler des cryptomonnaies via des achats sur le long terme plus ou moins fréquents. Cela peut se faire aussi bien via des plans automatiques ou par des achats récurrents manuels pour des cryptomonnaies qui sont sur une zone de support. En résumé, le staking représente les intérêts et le « Stacking » est une accumulation.

Le staking et le lending

De la même manière, il ne faut pas cofondre le staking et le lending fait par des plateformes comme Nexo ou encore par l’entreprise déchue Celsius. Rapidement, il faut savoir que le lending consiste à prêter ces cryptomonnaies en contrepartie de recevoir des taux d’intérêt parfois plus intéressants que le staking. Donc si le staking représente les intérêts obtenus contre le fait de bloquer ces tokens, le lending est illustré par les intérêts obtenus contre un prêt.

À noter qu’il est possible de staker via un cold wallet (Metamask…), un hard wallet (Ledger…) ou via un exchange comme Binance, Kraken… En effet, certaines plateformes sont spécialisées dans la délégation de cryptomonnaies et le staking comme Just-Mining, Binance, Kraken, etc.

Comment fonctionne le staking ?

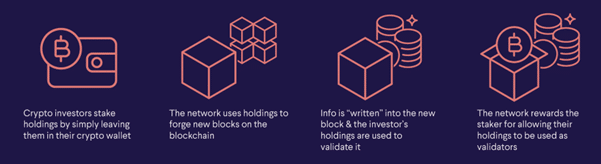

En résumé, le staking sont des récompenses liées à la blockchain obtenues en verrouillant des actifs en cryptomonnaies comme garantie. Les récompenses liées sont ainsi acquises en fournissant un nœud de validation au réseau blockchain. Objectif : sécuriser ses transactions et ses opérations. En général, plus un utilisateur met en jeu des actifs, plus la récompense qu’il reçoit est élevée.

Les différents types pour faire du staking

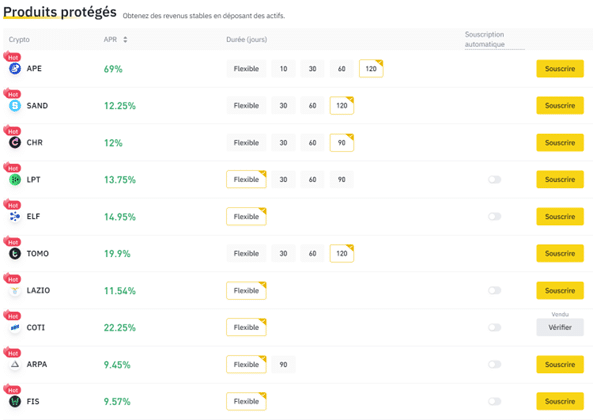

Comme vu précédemment, il existe plusieurs types de staking :

- Flexible : vous pouvez récupérer vos cryptomonnaies ainsi que les récompenses associées.

- Verrouillé : vous pouvez récupérer au bout d’une certaine période vos cryptomonnaies ainsi que les récompenses associées. Il est possible de mettre fin au staking mais les récompenses seront alors perdues.

Ces différents types de staking sont visibles ci-dessous et peuvent vous donner une idée de ce qui peut être faisable.

Proof of Stake ou preuve d’enjeu : présentation

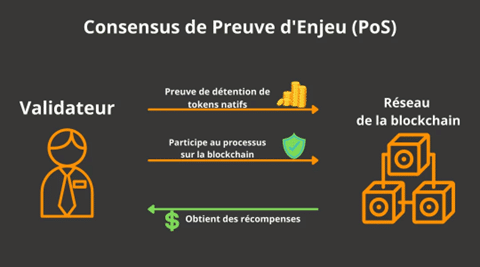

Le Proof of Stake, ou preuve d’enjeu en français, est un algorithme utilisé par certains réseaux de blockchain pour obtenir un consensus qui a vu le jour vers 2012. Dans ce système, les validateurs, appelés « forgeurs », mettent en jeu leurs propres cryptomonnaies de la blockchain afin de valider les transactions et de créer de nouveaux blocs.

C’est un processus pour lequel les utilisateurs vont décider de verrouiller leurs cryptomonnaies pour sécuriser la blockchain. En échange, l’investisseur va recevoir les fameux intérêts que l’on a vu plus haut. Les intérêts sont en partie payés par les frais de transaction des utilisateurs sur le réseau. Plus un détenteur détient de cryptomonnaies, plus il a de chances d’être choisi pour créer un nouveau bloc et recevoir les récompenses associées. S’il s’avère qu’un utilisateur est malhonnête, sa mise est brûlée, ce qui signifie qu’il perd ses pièces.

Quelle différence entre PoS et PoW ?

La preuve d’enjeu est conçue comme une alternative à la preuve de travail (Proof of Work ou PoW), l’algorithme utilisé par Bitcoin et d’autres réseaux. La preuve de travail exige que les mineurs résolvent des énigmes difficiles à calculer afin de confirmer les transactions et de créer de nouveaux blocs. Ce processus prend énormément en énergie, et peut être lent et coûteux.

En revanche, la preuve d’enjeu est censée être beaucoup plus efficace et moins gourmande en énergie. Elle est également plus sûre, car les utilisateurs malhonnêtes sont punis en voyant leur mise brûler.

La preuve d’enjeu est également plus démocratique, car toute personne ayant un enjeu dans le réseau peut devenir partie prenante et recevoir des récompenses. Cela encourage davantage d’utilisateurs à rejoindre le réseau et augmente la décentralisation du système.

La preuve d’enjeu devient rapidement l’algorithme de consensus de choix pour de nombreux réseaux de blockchain. Ethereum, la deuxième plus grande blockchain au monde, est ainsi passé à un système de preuve d’enjeu, tandis que de nombreux autres réseaux tels que NEO, Cardano et EOS l’utilisent comme base pour leurs mécanismes de consensus.

Il existe deux types d’acteurs qui sont les mêmes pour la plupart des blockchains PoS :

- Les validateurs ;

- Et les délégateurs.

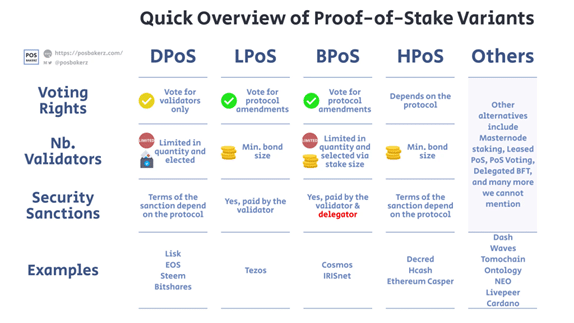

Les validateurs sont les acteurs qui verrouillent leurs cryptomonnaies en échange de rendement et de voies de gouvernance. Rares sont les personnes pouvant être des validateurs tant d’un point de vue financier que technique. C’est pour cela que des variantes du Proof of Stake ont vu le jour. Parmi la plus connue, nous avons la DPoS.

Les différentes versions du PoS

Mais il existe d’autres variantes du PoS classique que vous trouverez ci-dessous :

Les délégateurs quant à eux sont les investisseurs qui n’ont pas les moyens techniques ou financiers. Ils peuvent ainsi déléguer leurs cryptomonnaies à des validateurs de leur choix.

Conclusion

La preuve d’enjeu est devenue l’algorithme de consensus de choix pour de nombreux réseaux de blockchain. Son efficacité, sa sécurité et sa décentralisation en font une option intéressante pour de nombreux projets blockchain. Malgré cela, certaines plateformes ont été visées par la SEC (Securities and Exchange Commission) aux États-Unis leur demandant d’arrêter de proposer du staking. C’est le cas par exemple de Kraken qui ne pourra plus proposer de staking à ses clients américains. Sommes-nous en train d’assister à la fin de cette technologie ou n’est-ce qu’un premier pas vers la réglementation tous azimuts imposée par les régulateurs ? Dans tous les cas, n’oubliez pas de DYOR (Do Your Own Research).

Pas encore de commentaires