Le secteur financier est un environnement favorable au développement de l’IA.

Le Machine Learning consiste à fournir aux systèmes informatiques des moyens similaires à ceux des humains, tels que le raisonnement, l’apprentissage et l’auto-amélioration, sans avoir besoin de pré-programmer la machine.

Vidéo « Draw My Expertise »

L’intelligence artificielle (IA) a connu des progrès importants depuis les années 2016 et annoncent aujourd’hui une nouvelle ère : celle des machines capables d’apprendre et de s’autocorriger (machine learning), et de mimer le comportement humain (deep learning).

L’IA est dans toutes les conversations, tous les débats et dans toutes les prédictions. Elle est souvent définie comme étant à la fois comme la principale source de conflits futurs, mais également comme la solution à tout. Nombreux sont les secteurs d’activité qui cherchent alors à comprendre comment l’appliquer, notamment dans la finance, le commerce, la santé, le transport, l’énergie et l’industrie. Dans cet article, focus sur l’intelligence artificielle dans la finance.

L’intelligence artificielle, c’est quoi ?

L’intelligence artificielle est une technologie si vaste et révolutionnaire qu’il est difficile d’en donner une définition précise. Nous pouvons présenter ce phénomène comme étant un processus d’imitation de l’intelligence humaine qui repose sur la création et l’application d’algorithmes exécutés dans un environnement informatique dynamique. Objectif : permettre à des ordinateurs de penser et d’agir comme des êtres humains1.

Les machines dotées d’une intelligence artificielle filtrent, interprètent et mémorisent une quantité considérable de comportements. Ce travail préalable leur permet d’analyser et d’étudier des problèmes dans le but d’agir correctement face à telle ou telle situation. Cet apprentissage se réalise à l’aide de bases de données et d’algorithmes. Ces différentes étapes, basées sur des situations complexes, aident la machine à mesurer l’importance d’un problème, en détaillant toutes les solutions possibles et les situations passées similaires afin de bien agir.

Lire aussi : https://meritis.fr/lapprentissage-homme-machine/

Concrètement, comment fonctionne l’intelligence artificielle ?

Pour que la machine puisse mémoriser, analyser et interpréter, elle a besoin d’un système de statistiques sophistiqué et très performant pour l’amener à prendre une décision ou à avoir le comportement attendu. Pour mesurer son degré d’intelligence, une machine est soumise au test de Turing. Ce test a pour ambition de mesurer la capacité de l’IA à être confondue avec l’intelligence humaine. Élaboré et présenté par le mathématicien et cryptologue Alan Turing en 1950, il fut l’un des premiers à se demander, si une machine était capable de penser.

Ainsi, pour se rapprocher le plus possible du comportement humain, l’intelligence artificielle a besoin d’une quantité de données et d’une capacité de traitement élevées.

La finance, un environnement favorable au développement de l’IA

Le secteur financier est un environnement favorable au développement de l’intelligence artificielle pour deux raisons :

- Les progrès effectués en matière de Machine Learning (ML) qui reposent principalement sur la sélection des données les plus pertinentes.

- Le développement des outils informatiques et technologiques nécessaires pour exploiter les données.

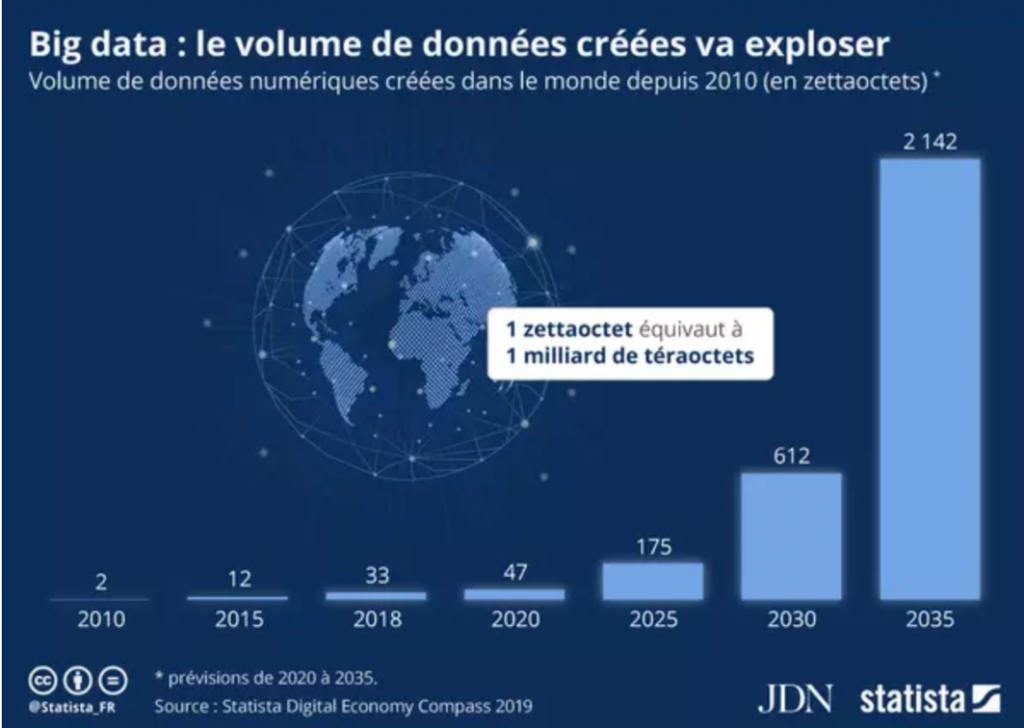

Le ML consiste à fournir aux systèmes informatiques des moyens similaires à ceux des humains, tels que le raisonnement, l’apprentissage et l’auto-amélioration, sans avoir besoin de pré-programmer la machine. Ainsi, les programmes de ML analysent de grandes quantités de données pour identifier les tendances et les comportements humains. Il est bon de noter que le ML répond à une forte demande face à une croissance exponentielle du volume de données qui ne cesse de s’accentuer depuis 2010 et qui n’est pas près de s’arrêter.

Quelles utilisations de l’IA en finance ?

Si les exemples ne manquent pas, voici présentés ci-dessous quelques cas d’application de l’intelligence artificielle dans le secteur financier.

L’IA appliquée à la lutte et à la gestion des fraudes

L’ère du numérique s’accompagne d’une multiplication de délits et d’attaques à l’encontre des établissements manipulant des données bancaires. Ainsi, le but de chaque institution bancaire est de réduire ce risque.

L’impact de la fraude en quelques chiffres :

- 416,8 M€ : le montant des fraudes identifiées par l’Agence de Lutte contre la Fraude à l’Assurance (ALFA) en 2019, dont 221 M€ en auto et 157 M€ en IRD.

Source : rapport moral 2019 de l’Alfa

- Entre 1 et 1,4 Md€ : les économies que l’assurance de dommages pourrait réaliser grâce aux programmes d’intelligence artificielle sur les prestations versées aux fraudeurs.

Source : KPMG France, étude publiée en janvier 2020

- 41 % des assureurs contrôlent moins d’un quart des dossiers assurés.

Source : enquête Itesoft, assurance en mouvement, octobre 2019

L’IA est relativement bien avancée et implantée dans les banques en matière de sécurité et d’identification des fraudes. Elle permet entre autres d’étudier et d’analyser les comportements de dépenses passés pour signaler un comportement étrange, tel que l’utilisation simultanée d’une carte bancaire dans deux pays différents ou une tentative de retrait d’une somme d’argent inhabituelle.

C’est notamment le cas de Mastercard et de ses plus de 2,2 milliards de cartes utilisées dans 330 pays. Le groupe utilise des algorithmes de Machine Learning qui reposent sur des systèmes HPC capables d’analyser un volume important de données ultra-rapidement. Ainsi, grâce à ce système, il est possible de vérifier en quelques millisecondes jusqu’à 160 millions de transactions par heure et d’appliquer plus d’1,9 million de règles différentes pour examiner chaque transaction.

Services de conseil financier

Selon le rapport de l’entreprise PricewaterhouseCoopers, nous allons assister à une percée de l’intelligence artificielle dans le conseil financier grand public. Le robo-advisor en est un exemple. En effet, ce robot est un type de conseiller en gestion de patrimoine (CGP) automatisé qui assure la gestion de portefeuilles en ligne avec une faible intervention humaine.

Comment fonctionne-t-il ? Ce robot intelligent est le plus souvent présent sur les sites internet, où il vous propose de répondre à un questionnaire afin de mieux connaître vos objectifs et vous proposer le meilleur produit financier. Les questions portent en général sur votre âge, vos revenus et vos objectifs financiers. Vos réponses sont ensuite analysées par un algorithme afin de vous proposer un portefeuille d’investissement adapté à votre situation et à vos objectifs (par exemple 20 % d’actions et 80 % d’obligations).

Une fois cette étape terminée, le robo-advisor prend le relais en ajustant votre portefeuille financier pour qu’il reste à la fois diversifié et cohérent avec le niveau de risque que vous avez sélectionné au moment de votre souscription.

Son objectif est de vendre au client les produits d’épargne, de le conseiller sur les achats et les ventes à réaliser, lui laissant alors le choix d’acter ces opérations ou non. L’intelligence artificiel permet dans ce cas de fournir des conseils ou des recommandations aux investisseurs particuliers.

Trading

Le machine learning est également utilisé par les entreprises pour améliorer les méthodes de trading en identifiant en temps réel des modèles de négociation complexes sur différents marchés.

Grâce à sa grande puissance de traitement de données, les entreprises peuvent se faire une idée des marchés boursiers en temps réel et ainsi prendre une décision d’investissement. Par exemple, la société Kavout utilise l’intelligence artificielle pour traiter les données afin de classer les actions selon certains critères d’investissement. En effet, grâce à ce modèle, l’entreprise pourra recommander les meilleures actions du jour et par conséquent constituer un portefeuille optimal.

Le Machine Learning apporte également une aide aux sociétés financières à l’élaboration des stratégies de trading algorithmiques, afin de résoudre des problèmes d’investissement. Prenons le cas de l’entreprise Epoque, leur système fonctionne en trois étapes :

- Mise en place d’une stratégie où l’observation et l’analyse des transactions potentielles sont effectuées

- Création des ordres

- Les ordres actifs sont mis en œuvre et où le Machine Learning est utilisé pour analyser les performances

Il existe cependant quelques différences entre les robo-advisors et les algorithmes de trading :

- Les commissions sont beaucoup plus importantes pour les sociétés de trading que pour les robo-advisors qui facturent principalement des frais de plate-forme.

- Le montant minimum requis pour un investissement est généralement inférieur pour les robo-advisors que pour les sociétés utilisant les algorithmes de trading.

- Un robo-advisor crée uniquement un portefeuille basé sur les informations que l’investisseur saisit dans le questionnaire. De ce fait, l’investisseur garde le contrôle de son investissement et peut modifier l’ensemble du portefeuille en temps réel. Ainsi, l’investisseur peut prendre une décision qui aura un impact négatif sur son rendement global. Les algorithmes de trading sont contrôlés par des gestionnaires de fonds. De ce fait, ces derniers peuvent conseiller aux investisseurs de ne pas agir de manière imprudente et de ne pas perdre de vue leur objectif.

Pour conclure, compte tenu de sa vitesse de progression, nous pouvons sans aucun doute affirmer que l’intelligence artificielle nous réservera encore de belles surprises dans le secteur financier et bancaire. Son utilisation permet de fournir des solutions plus rapides et beaucoup plus efficaces. Ainsi, l’IA peut faire évoluer la finance en réduisant les pertes, en traitant les données de manière plus rapide et intelligente et, bien sûr, en améliorant la relation client.

Sources :

- https://fredcavazza.net/2019/02/18/pourquoi-lintelligence-artificielle-pour-faire-plus-avec-moins/

- https://www.journaldunet.com/solutions/dsi/1424245-le-volume-de-donnees-mondial-sera-multiplie-par-45-entre-2020-et-2035-selon-statista/

- https://www.lesechos.fr/partenaires/dla-piper/intelligence-artificielle-dans-le-secteur-bancaire-et-financier-1294948

- https://www.wavestone.com/app/uploads/2017/03/lutte-fraude-bancaire-en-ligne-nouvelles-methodes.pdf

- https://www.cafedelabourse.com/archive/article/conseiller-robot

- https://www.en-bourse.fr/3-facons-dont-lintelligence-artificielle-ia-revolutionne-notre-trading/

- https://www.24pm.com/ia-par-secteur/banque-finance/644-l-intelligence-artificielle-dans-le-domaine-du-trading

- https://marutitech.com/ways-ai-transforming-finance/

- https://ia-data-analytics.fr/intelligence-artificielle/test-turing/

- https://www.argusdelassurance.com/tech/intelligence-artificielle-quand-les-algorithmes-traquent-les-fraudeurs.170424

- https://www.silicon.fr/hub/dell-hub/mastercard-lintelligence-artificielle-pour-combattre-la-fraude-a-la-carte-bancaire

- https://www.yomoni.fr/apprendre/gestion/robo-advisor#A-propos-des-robo-advisors

- https://salzworth.com/blog/systematic-trading/algo-trading-vs-robo-advisor

- https://www.itu.int/fr/mediacentre/backgrounders/Pages/artificial-intelligence-for-good.aspx

Vos commentaires

J’aurais un point à relativiser : cet article semble principalement parler de deep learning (DL).

Utiliser de grosses bases de données pour construire un système qui reproduit des comportements, c’est du réseau de neurones. C’est avec ça qu’on fait du DL, mais ce n’est pas la seule techno qu’on peut utiliser pour faire du machine learning (ML). Des algorithmes génétiques ou même une simple régression de fonction permettent d’en faire.

Plus loin encore, l’IA ne se limite pas au ML, qui n’en est qu’une petite partie. Le ML vient en complément des systèmes experts, qui visent aussi à reproduire des comportements mais sur la base de règles définis par des experts. Ces systèmes sont plus facile à interpréter (le raisonnement amenant au résultat est connu) mais plus rigides (ils n’apprennent pas par eux-même).

Mais l’IA, c’est aussi :

– le traitement de la parole (NLP), que ce soit reconnaissance ou génération,

– le traitement vidéo, les deep fake en sont un exemple,

– le traitement d’images statiques, NVIDIA GauGAN par exemple permet de générer des images photoréalistes,

– le traitement de texte, notamment la traduction automatique,

– etc.

Bref, l’IA c’est très vaste. Et limiter son interprétation à du ML (voire DL) est une erreur courante que je tiens à corriger.

Pour autant, cela veut aussi dire que l’IA peut apporter bien plus… à condition de l’utiliser correctement, car ça reste un outil.