Saviez-vous que le premier acte de « piratage » des données remonte au XIXe siècle en France ? Il est l’œuvre des frères Blanc qui ont réussi à « hacker » le télégraphe de Chappe pour spéculer en bourse.

Paul-Antoine Champy vous dit tout dans ses petites histoires de la bourse.

Depuis la création de la bourse, la rapidité et le traitement de l’information sont une valeur fondamentale pour qui veut réussir un joli coup boursier. Si aujourd’hui, tout se joue à quelques centièmes, voire millièmes de secondes entre les algorithmes, il n’en pas toujours été ainsi. En effet, posséder l’information une journée avant les autres investisseurs pouvait largement suffire pour manipuler les cours. Nous allons ainsi voir dans cet article deux exemples qui ont permis à quelques investisseurs audacieux de marquer la petite histoire de la bourse.

Premier exemple : les Rothschild qui ont réussi à profiter d’un des moments les plus importants de l’histoire européenne pour développer leur empire financier. Deuxième cas présenté : deux investisseurs méconnus qui ont réalisé un des premiers « hackings » de l’histoire.

Le coup de bourse des Rothschild

Le premier exemple est certainement le plus connu et montre l’importance de la rapidité du traitement de l’information. Nous sommes au début du XIXe siècle. Alors que l’Europe pensait être enfin rentrée dans une ère de paix avec l’exil de Napoléon sur l’île d’Elbe, voilà que l’empereur tente un coup de poker et décide de reprendre le pouvoir en France. Personne alors ne semble ni pouvoir, ni même vouloir le stopper, que ce soit le maréchal Ney chargé de l’arrêté pour le compte du roi Louis XVIII ou les nombreux soldats rencontrés sur sa route.

L’épisode des « cent jours » ou du « vol de l’Aigle » commence. Les pays européens ayant déjà subi une première fois les ambitions de l’empereur prennent le parti de s’unir et de créer la septième coalition pour empêcher son retour à la tête des Français. Une coalition que rejoint l’Angleterre. Le destin de ces deux grandes puissances qu’étaient alors l’Angleterre et la France se joue alors à Waterloo.

Cet épisode est accompagné du côté des Anglais de la crainte de la défaite de la coalition et donc d’une période de forte incertitude ; et du côté des Français de la volonté de porter un coup sérieux à cette nouvelle coalition européenne naissante. Cette bataille allait par conséquent déterminer laquelle de ces deux puissances d’antan aurait la main mise sur l’Europe et permettre à de nouvelles puissances de s’affirmer.

L’histoire de Nathan Rothschild

C’est donc en 1815, lors du retour de Napoléon au pouvoir, que Nathan Rothschild réalise l’opération boursière qui assura une prospérité à la famille Rothschild. Originaire d’Allemagne, il est envoyé en Angleterre par son père dans le but de poursuivre ses études. Mais une fois diplômé, il décide de rester en Angleterre et commence par faire fortune dans le commerce du textile avant de se tourner vers la finance vers 1809. Il en profite ainsi pour mettre en place un réseau de courrier performant lui permettant d’être informé avant ces concitoyens des nouvelles du continent. Une initiative qui lui permet en 1815 d’être au courant de la défaite de Napoléon avant les autorités anglaises.

Diverses versions ont vu le jour pour comprendre comment Nathan Rothschild a réussi à être au courant aussi rapidement. Pour certains, cela serait dû à un de ses émissaires, pour d’autres, ce serait grâce aux pigeons voyageurs ou encore parce qu’il aurait assisté à la bataille et serait rentré à bride abattue en Angleterre. Quoi qu’il en soit, une chose est sûre : ayant reçu ce message avant les autres, il en profite pour se rendre à la bourse y vendre ses titres “d’English Consul”.

Une action qui a pour conséquence de faire paniquer les autres spéculateurs qui décidèrent alors de vendre aussi leurs titres. Rothschild était en effet connu pour la qualité de ses informations et les investisseurs préférèrent le suivre, croyant que Napoléon avait gagné la bataille. Cet enchaînement moutonnier de ventes fait baisser drastiquement les cours. Le titre perd près de 90 % de sa valeur quand Nathan Rothschild décide de les racheter. Quelques heures après cette manipulation, à l’annonce de la nouvelle de la victoire de la coalition, les cours remontèrent en flèche lui permettant d’engranger des plus-values importantes.

La fortune des Rothschild, déjà conséquente, s’accroît alors considérablement, certains affirmant même qu’elle aurait été multipliée par vingt. Soit l’équivalent de plusieurs centaines de milliers de livres anglaises, assortie d’un certain contrôle sur la banque d’Angleterre.

Même si cela n’est pas forcément glorieux, Nathan Rothschild a ainsi su profiter de la qualité de son réseau et exploiter à son profit l’information. Cet exemple nous montre non seulement toute la nécessité d’être bien informé mais surtout l’importance de la rapidité du traitement de l’information. Voilà comment Nathan Rothschild a inscrit son nom dans la petite histoire de la bourse en tirant le meilleur parti de cet évènement historique.

Le « piratage ou hacking » du télégraphe de Chappe

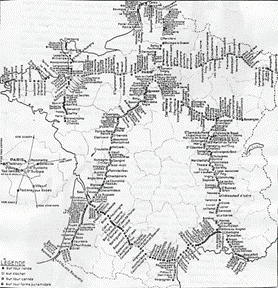

Le système du télégraphe de Chappe fut déployé en France dans les années 1790. Ce système permettait à l’aide de tours Chappe, réparties sur l’ensemble du territoire, d’améliorer la rapidité et la transmission de l’information. La carte ci-dessous montre toutes les tours Chappe construites au XIXe siècle.

Comment ça marche ?

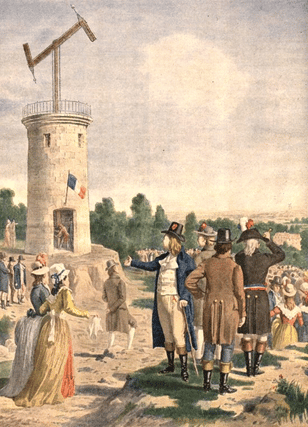

Les messages étaient ensuite transmis par signaux qui n’étaient visibles que de jour et par temps clair. Le mât, situé en haut de la tour, pouvait prendre plusieurs positions et chaque position correspondait à un code spécifique. Certaines tours Chappe sont encore visibles dans nos campagnes et il est possible de les apercevoir au détour d’un virage quand vous prenez le train par exemple.

L’utilisation de ce réseau permit de donner un avantage stratégique aux armées françaises, que ce soit sous le régime révolutionnaire ou sous l’Empire. À titre d’exemple, le premier message envoyé fut pour prévenir de la prise de la ville de Condé-sur-l’Escaut (59) durant la Révolution et put être transmis en quelques heures à Paris au lieu de quelques jours.

Si au départ, les télégraphes de Chappe furent utilisés uniquement par l’Etat révolutionnaire naissant ou par les autres formes successives de régime, de multiples messages de natures commerciales y transitèrent ensuite.

La rente à 3 %

Sur ces entrefaites, les frères Blanc décident en 1834 de « pirater » le réseau de Chappe entre Paris et Bordeaux pour entrer dans la petite histoire de la bourse. Ils cherchent donc la meilleure solution pour pirater ce réseau sans alerter les autorités. La rapidité du traitement de l’information est ici primordiale pour pouvoir devancer les autres investisseurs. La solution fut trouvée grâce à un ex-employé du télégraphe de Chappe : elle consiste à faire appel au facteur humain. Après réflexion pour savoir quelles informations ils pourraient bien faire transiter via ce réseau, ils décident de s’intéresser plus particulièrement à un des produits financiers phares de l’époque : la rente à 3 %.

De quoi s’agit-il ? La rente à 3 % pourrait ressembler aujourd’hui à un emprunt émis par un État au taux garanti de 3 %. Cette rente, qui rapportait pour 100 francs investis (à l’époque) 3 francs par an, pouvait être revendue. Le cours de la rente évoluait en fonction de l’offre et de la demande. En effet, avant que la rente ne soit à 3 %, elle était à 5 %. L’État décida alors de faire une conversion de rentes et donc de baisser les taux d’intérêt, ce qui était un signe de fébrilité peu populaire à l’époque.

Dans les années 1830, le cours de cette rente à 3 % était alors diffusé par la poste pour parvenir trois jours après à la bourse de Bordeaux, là où la transmission se faisait en quelques heures à peine via le télégraphe de Chappe. Résultat, obtenir l’information sur l’évolution de ce produit ne serait-ce que quelques minutes avant les autres apporterait un avantage certain aux détenteurs de cette information. C’est comme si vous connaissiez le score final avant de miser sur le résultat d’un match de football ou l’ordre d’arrivée des chevaux lors des courses hippiques. Ne pouvant utiliser ce réseau, qui était à cette époque encore réservé au gouvernement, les différents investisseurs de la bourse de Bordeaux utilisèrent tous les moyens possibles (chevaux de courses, pigeons…) pour avoir l’information avant les autres.

Le coup des frères Blanc

C’est là que les frères Blanc trouvèrent la solution la plus efficace via le télégraphe de Chappe. Comment ? Ils décidèrent de soudoyer l’un des préposés à Tours. Cet employé devait envoyer un message pour annoncer l’évolution du cours, que ce soit à la hausse ou à la baisse, aux frères Blanc postés à Bordeaux.

Le message codé était à chaque fois suivi d’un autre message avec un code d’effacement pour signaler aux autres préposés qu’une coquille s’était glissée dans le message précédent et que ce message était faux. Les autres employés des tours ne se posait alors pas de question sur le caractère singulier du message précédent car cela arrivait fréquemment qu’une erreur se glisse dans les signaux. Malgré tout, le premier message codé n’était effacé qu’une fois arrivée à Bordeaux.

Les messages partant de Paris devaient transiter par Tours et y être corrigés avant d’être envoyés à Bordeaux. Les deux frères recrutèrent donc des complices à Paris qui envoyaient des colis aux employés corrompus de Tours. Pour signifier qu’il y avait une hausse, ils envoyaient des gants et s’il s’agissait d’une baisse, des chaussettes.

En résumé :

- Paris – Tours : envoi d’un colis pour prévenir les complices de Tours d’une variation de cours dans une proportion déterminée ;

- Tours – Bordeaux : envoi du message codé via le télégraphe de Chappe, suivi du message disant qu’une coquille s’était glissée dans le message précédent ;

- Bordeaux : un des frères surveillait les messages en provenance de Paris via un appartement avec vue sur la dernière tour de Chappe avant Bordeaux.

Cela permettait ainsi aux frères Blanc d’avoir un avantage de plusieurs heures sur les autres investisseurs. Ils purent ainsi décider de leurs positions d’achat / de vente, tout en connaissant le cours auquel se négociera la rente dans les heures à venir. Même si certaines personnes autour d’eux émirent de sérieux doutes sur le fait que les frères voyaient juste à chaque coup, ce manège dura malgré tout deux ans et leur permit d’amasser une fortune assez considérable. Et cette malversation aurait pu continuer plus longtemps s’ils n’avaient été dénoncés par le remplaçant de l’employé de la tour de Chappe à Tours.

Aucune loi n’avait encore été écrite concernant les délits d’initiés, ni sur le fait de corrompre un moyen de communication utilisé par l’État. Par conséquent, les frères purent donc, sous gouverne de payer une amende somme toute minime au vu de leurs gains, poursuivre leur voie dans le milieu des affaires. L’histoire retiendra surtout que les frères Blanc ont été parmi les premiers à hacker un réseau de données à leur profit, leur permettant de bénéficier d’un avantage certain sur leurs concurrents.

Alexandre Dumas s’est lui-même inspiré de cette histoire dans un passage de son célèbre roman Le Comte de Monte-Cristo. Il raconte que le Comte décide de soudoyer un employé pour qu’il envoie un faux message permettant de créer une panique boursière. Manœuvre qui lui permet de se venger du baron Danglars en lui faisant perdre une partie de sa fortune. Cela montre qu’il est important de traiter rapidement une information mais surtout d’avoir une information juste et fiable, et donc d’être sûr de ses sources.

La rapidité d’information dans le monde moderne

De nos jours, il n’est plus possible de posséder une information aussi importante sans être soumis à la loi sur le délit d’initié. Pour rappel, le délit d’initié est le fait de réaliser des transactions grâce à des informations confidentielles qui n’ont pas encore été divulguées au public. Ce concept de délit d’initié est né au fur et à mesure des petites histoires de la bourse qui ont montré qu’il fallait imposer plus de contrôle. Pour espérer faire un coup boursier, il faut maintenant posséder un robot utilisant l’algorithme le plus performant qui peut traiter une information en quelques centièmes de seconde avant les autres. Certains traders utilisent ces robots pour faire du High Trading Frequency (HTF), saisir les moindres opportunités de marché et réaliser des milliers d’ordres en une journée. Aujourd’hui, 90 % des transactions sont réalisées par des algorithmes.

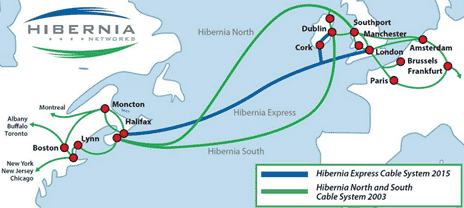

Pour permettre à ces algorithmes d’être toujours plus performants, de nouveaux types de traders sont apparus : les Quants. D’autres moyens peuvent aussi être mis en jeu pour améliorer la rapidité de traitement et d’exécution comme :

- La « colocation » qui consiste à emménager au plus proche des datacenters ;

- Le raccourcissement des câbles marins entre l’Europe et les USA par exemple, qui permirent de gagner 6 millisecondes, etc.

Ces millisecondes permettent ainsi à ces traders de revendre directement leurs positions avec une marge. C’est en pratique interdit mais il est compliqué pour les régulateurs comme l’Autorité des Marché Financiers (AMF) ou la Securities and Exchange Commission (SEC) de le prouver.

Conclusion

La rapidité d’information et de son traitement constituent depuis le début un enjeu primordial pour faire la petite histoire de la bourse. Quelle que soit la forme que cela ait pu prendre, les différents investisseurs se sont battus pour avoir la meilleure source d’information et surtout avoir la source la plus fiable. Mais avoir une information fiable ne suffit pas toujours si on ne sait pas la traiter rapidement. Le fait de toujours vouloir aller plus vite a pu entraîner certaines conséquences désastreuses et de multiples flash kracks. Les réglementations ont essayé cependant d’y remédier, au fur et à mesure de l’apparition des cas, pour éviter la déstabilisation des marchés financiers.

Mais aujourd’hui, les robots ont quasiment pris la maîtrise des marchés financiers et déjà causé des dégâts importants. On peut alors se poser la question de savoir quand la course à l’information se terminera enfin et surtout quel dommage cela pourrait avoir sur les marchés.

Sources

- https://www.france-pittoresque.com/spip.php?article5111

- https://www.lesechos.fr/2017/05/le-fabuleux-destin-des-rothschild-167799

- www.chosesasavoir.com

- https://www.courrierinternational.com/article/histoire-les-premiers-hackers-etaient-francais

- https://www.lemonde.fr/economie/article/2015/05/26/la-finance-a-la-vitesse-de-la-lumiere_4640325_3234.html

- https://www.franceinter.fr/emissions/l-enquete/l-enquete-08-avril-2016

- Livre : La banque, L’initié de Waterloo : 1815-1848 de Pierre Boisserie et Julien Maffre

Pas encore de commentaires