Les cryptomonnaies occupent désormais une place importante dans le paysage du monde financier.

Mais difficile de toujours bien comprendre l’impact qu’elles peuvent avoir sur le marché, surtout en cas de crash comme ce fut le cas avec LUNA.

Bienvenue dans l’hiver des cryptomonnaies … et dans cet article explicatif.

L’hiver des cryptomonnaies, plus communément surnommé le Bear market (« marché de l’ours ») dans les marchés traditionnels, n’a pas épargné les investisseurs et continue de ne pas les épargner. Pour rappel, un Bear market est un marché dans lequel la valeur des actifs chute de plus de 20% environ. De nombreuses entreprises du système des cryptomonnaies se sont ainsi déclarées en faillite dernièrement. Pourquoi ? Pour certaines d’entre elles, comme Celsius, le crash du jeton LUNA figure parmi les causes. Nous verrons donc dans cette série d’articles comment le crash de LUNA a pu affecter la faillite de gros exchange ou de hedge funds, et l’impact qu’il a eu sur les investisseurs.

Pour appréhender ce crash, il est important de connaître tout d’abord ce qu’est un stablecoin et de comprendre leur utilité dans le système actuel. Nous verrons dans un second temps en quoi la Blockchain TERRA a voulu se démarquer en proposant une technologie innovante derrière son stablecoin UST. Et pour finir, le dernier article de la série montrera l’enchaînement qui s’est produit lors de l’effondrement de LUNA.

Définition : qu‘est-ce qu’un stablecoin ?

Pour comprendre l’objectif de la blockchain TERRA, il importe de bien comprendre ce qu’est un stablecoin. Un stablecoin est un jeton adossé à une valeur moins volatile comme une monnaie fiat (dollars américains, euros) ou l’or par exemple. Un peg (ancrage) est alors mis en place pour, dans le cas de l’USDT par exemple, faire en sorte que 1 USDT soit égal 1 USD.

Dans certains cas, il peut arriver que le stablecoin « casse » son ancrage envers son collatéral. Dans la majorité des cas, ce sont de petites variations qui peuvent être liées à un effet d’ajustement quand, à un instant T, la demande / offre est trop importante. Dans le cas de variations plus importantes, cela peut alors provoquer un effondrement du stablecoin comme dans le cas de LUNA et de son stablecoin UST.

Quelles sont les stablecoins ? Quelques exemples.

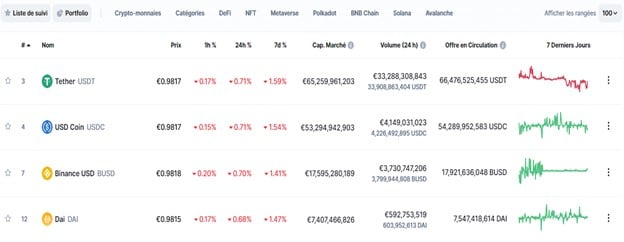

De nombreux stablecoins ont été ainsi créés mais pour ne citer que les plus connus :

- USDT (premier stablecoin créé en 2014) : environ 60 milliards de dollars américains ;

- DAI (créé en 2017) : environ 7 milliards de dollars ;

- USDC (créé en 2018) : environ 50 milliards de dollars ;

- BUSD (créé en 2019) : environ 17 milliards de dollars.

Pour avoir une idée, voici la capitalisation de ces 4 stablecoins cités ci-dessus :

Les stablecoins ont, au tout début, été créés pour se protéger de la volatilité liée aux cryptomonnaies mais aussi pour protéger d’éventuels plus-value sans devoir repasser par son compte bancaire. Il faut savoir qu’avant l’arrivée de ces stablecoins, il n’était possible de faire des échanges de cryptomonnaies qu’avec le Bitcoin, voire avec l’Ethereum. Ce qui ne nous protégeait pas de la volatilité à la hausse comme à la baisse sur ces actifs.

Quels sont les 3 principaux types de stablecoin ?

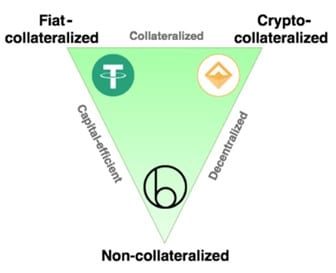

Parmi les stablecoins existants, on peut différencier trois catégories principales :

– Les stablecoins centralisés ;

– Les stablecoins décentralisés garantis par d’autres cryptomonnaies ;

– Les stablecoins décentralisés algorithmiques.

Comme pour les autres types de cryptomonnaies, nous ne sommes pas à l’abri de voir de nouveaux stablecoins s’appuyant sur des nouvelles technologies ou protocoles encore insoupçonnées.

En résumé, un stablecoin sert donc en théorie à :

- Ne plus dépendre de la volatilité des cryptomonnaies ;

- Pouvoir faire ces échanges de cryptomonnaies sans repasser par un compte bancaire pour sécuriser les profits s’il y en a, ou protéger la valeur de son portefeuille dans les périodes de fortes volatilités ;

- Permettre de faciliter les transferts entre échanges ;

- Rendre possible le fait de générer des intérêts dessus ;

- Proposer un point d’entrée dans la finance décentralisée (DeFi). En effet, les stablecoins peuvent soient être placés dans des pools de liquidités pour générer du rendement et de la liquidité, ou être mis en collatéral pour sécuriser d’éventuels prêts.

Quel est l’intérêt des stablecoins ?

Le fonctionnement des stablecoins est en théorie assez simple à comprendre. L’offre des stablecoins est régulée soit par une entreprise privée, soit généralement par un algorithme. Le but étant de réguler l’offre en circulation pour rester ancré à son collatéral via un mécanisme de mint (créer de la monnaie) ou de rachat.

Pour créer un nouveau jeton, l’équivalent en dollars doit normalement être déposé dans une banque (dans le cas des stablecoins centralisés), ce qui permet alors de garantir la valeur du jeton nouvellement créé. Le burn, lui, consiste en un retrait de dollars américains correspondant au montant de jeton supprimé / brûlé.

Quel stablecoin choisir ?

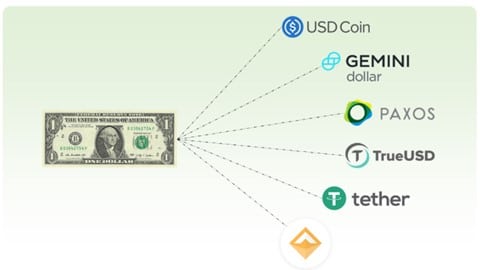

Le stablecoin centralisé

La majorité des gros stablecoins du moment sont des stablecoins centralisés. Par exemple, l’USDT est géré par la société Tether qui doit s’assurer de détenir (normalement) l’équivalent de ce qu’elle émet en monnaie fiat. La plupart des sociétés émettrices de ces stablecoins assurent qu’elles détiennent en réserve la somme en monnaie fiat (USD) identique à celle émise en USDT. La réserve est ainsi appelée le collatéral.

Un stablecoin centralisé peut aussi avoir comme collatéral une matière première comme l’or. Tel est le cas du stablecoin Pax Gold (PAXG). Ce stablecoin est régulé par le département financier de l’État de New York (NYDFS).

Certains stablecoins sont eux-mêmes surcollatéralisés. Cela signifie qu’ils détiennent plus en réserve que ce qui a été émis en cryptomonnaie sur le marché. Par exemple, une société émettrice pourrait détenir 10 millions en dollars et n’émettre sur le marché que pour 4 millions de stablecoins. Le souci de ces stablecoins centralisés est que, en cas de faillite de la société, les avoirs pourraient ne plus valoir grand-chose.

C’est pour cette raison que la question du meilleur stablecoin continue de se poser et qu’elle continuera de se poser vu que la technologie reste assez récente. Et même si l’USDT existe depuis un long moment, des risques subsistent surtout liés aux scandales de ces dernières années. À partir de ce moment, certains se sont posé la question suivante : « Comment créer un stablecoin décentralisé qui soit davantage en adéquation avec la philosophie blockchain ? »

Le stablecoin décentralisé

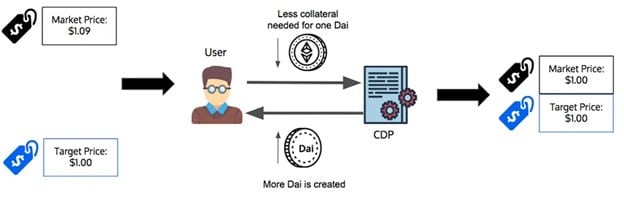

Un stablecoin décentralisé est un stablecoin fonctionnant de manière décentralisée comme le Bitcoin. Cette catégorie est alors garantie par d’autres cryptomonnaies. Ces stablecoins sont alors collatéralisés par des actifs on chain et non plus par des monnaies fiat comme le dollar. En d’autres termes, cela signifie que ces stablecoins sont garantis par des actifs qui sont eux-mêmes décentralisés. Il n’a y donc plus d’entité centralisée qui gère la gouvernance de ce type de stablecoin.

Un des exemples les plus connus est le DAI. Il est garanti à environ 50% en USDC, 20% en ETH, 6% en wrapped Bitcoin et le reste en d’autres cryptomonnaie. Une répartition paradoxale car on peut observer ici que le DAI est garanti par l’USDC, soit un stablecoin centralisé au même titre que l’USDT.

Donc en résumé, un stablecoin décentralisé comme DAI est un stablecoin pour lequel nous n’avons pas de monnaie fiat en collatéral mais d’autres cryptomonnaie, comme Ethereum, qui vont servir de garantie. La surcollatéralisation est encore plus présente pour ce genre de stablecoin pour permettre de compenser des pertes de prix violentes et rapides des actifs en collatéral.

Dans le cas du stablecoin DAI, la surcollatéralisation doit être de 150%. Par exemple : pour créer 100$ de DAI, on mettra 150$ en garantie d’Ether. Ce ratio de surcollatéralisation n’est pas le même pour tous les stablecoins décentralisés et permet de garantir l’équilibre. Sinon, une liquidation de réserve sera faite pour garder une certaine stabilité.

* La position de dette collatéralisée (CDP) est la position créée en verrouillant la garantie dans le contrat intelligent.

Le tableau ci-dessous nous montre les avantages mais aussi les risques liés à ces deux types de stablecoins.

Conclusion

Les stablecoins sont donc un élément essentiel pour le bon fonctionnement des cryptomonnaies mais aussi pour l’adoption de ces cryptomonnaies vers le plus grand public ou des entreprises privées. La technologie étant encore récente et la régulation encore absente, le risque zéro n’existe malheureusement pas. C’est d’ailleurs ce que nous verrons dans le prochain article qui abordera la dernière catégorie restante, à savoir le stablecoin décentralisé algorithmique auquel appartient l’UST. Nous verrons alors comment ce stablecoin algorithmique est passé du top 10 en termes de valorisation à sa quasi-disparition dans les limbes. Soit un impact réel pour les investisseurs.

Pas encore de commentaires