Qu’est ce qu’un tiers ?

Un tiers représente une entité légale (une personne morale ou physique) et est l’élement central du référentiel Tiers. Il doit avoir au moins un rôle vis à vis d’un autre tiers identifié.

Quelques rôles couramment rencontrés en pratique :

Client – c’est une personne morale ou physique, un investisseur avec lequel la société entretient une relation commerciale basée sur un contrat ou une prestation de service.

Prospect – c’est un client potentiel avec lequel la société n’a jamais encore eu un contrat ou alors avec qui elle a déjà été dans une relation commerciale mais sans contrat ouvert en cours.

Émetteur – un acteur du marché qui a des instruments financiers (cotés ou non côtés)

Contrepartie – c’est une entité avec laquelle la société de gestion traite une opération sur les marchés de gré à gré ou sur le marché organisé.

A noter que parfois le tiers peut avoir un double rôle. Exemple : Pour une société le tiers est un client et pour une autre ce même tiers est un émetteur.

Concrètement dans un SI bancaire, un tiers est composé de différentes informations. Pour faciliter le partage des données, l’anglais est généralement définie comme la langue commune à tous les fournisseurs et aussi à tous les utilisateurs du référentiel. Ce choix d’une langue commune permet par exemple de standardiser l’écriture des raisons sociales des tiers, évitant ainsi les doublons dans les bases de données.

Parmi toutes les informations possiblement présentes dans la fiche d’un tiers, abordons ici quelques basiques.

Les codes fournisseurs : Ce sont des codes spécifiques à chaque fournisseurs de données. Quand ils sont attachés à un tiers, ils permettent de répertorier l’identifiant unique du tiers dans la base de données du fournisseurs (obligatoire pour avoir un mapping fiable).

Quelques exemples parmi les “data provider” les plus courants :

- ID BB Company (Bloomberg)

- ORG ID (Thomson Reuters)

- LEI (GLEIF) c’est un identifiant d’entité juridique qui doit contenir obligatoirement 20 caractères qui doivent eux-mêmes être basés sur le standard ISO(International Organisation of Standardisation). Cet identifiant est utilisé pendant les transactions financières. Il est accessible à tout le monde dans un répertoire mondial.

- SIRET (INSEE/ BATICA) permet d’identifier les établissements et/ou entreprises français(es). Le code est composé du code SIREN et du numéro interne de classement ce qui permet de vérifier la validité d’un SIRET.

- DUNS (Data Universal Numbering System) est un code qui contient 9 chiffres , il est unique et assigné aux personnes morales. En France, le code SIRET est priorisé par rapport au code DUNS. Ce code est utilisé en priorité pour identifier les entités étrangères.

L’adresse légale : C’est une information très importante pour le tiers. Elle doit être fournie obligatoirement avec le code du pays (ISO2 ou ISO3).

Par exemple :

- France = FRA (ISO3)

- France = FR (ISO2)

Le rating : C’est une signature de qualité qui est donnée par différentes agences telles que Moody’s, S&P, Fitch…

Il est important de savoir que, pour chaque rôle, il existe des critères obligatoires qui doivent être fournis par le fournisseur (ex : Bloomberg). Ces critères vont permettre aux gestionnaires des tiers de contrôler et valider la qualité des données. Toutes les informations concernant les tiers doivent être mises à jour régulièrement (certaines données sont modifiées tous les jours).

La constitution d’un tiers

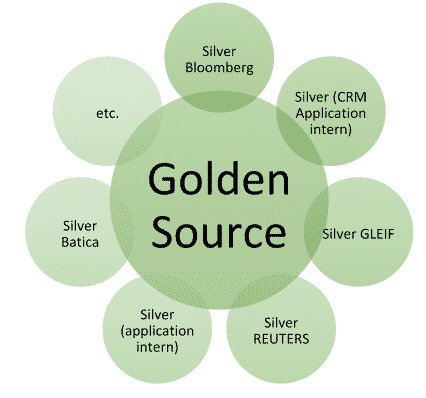

Comme dit précédemment, les informations du tiers proviennent de différents fournisseurs (provider). Un provider ou fournisseur est un flux d’informations pour un ou plusieurs tiers. Pour chaque société on distingue les fournisseurs externes et les fournisseurs internes. Les flux d’informations contiennent des données ainsi que des fichiers. Chaque fournisseur, en livrant l’information, construit une « Silver Source » correspondante dans l’outil de référentiel. Cette « Silver Source » va contenir les informations propres à ce fournisseur. En agrégeant les différentes sources « silver » on peut construire une source de référence des tiers qu’on appelle une « Golden Source ». Quand on visualise un tiers dans la Golden Source, on accède ainsi à l’information la plus qualitative et la plus à jour à un moment donné. S’il existe plus d’une « silver source” il faut mettre en place une priorisation des données par fournisseur.

Les différentes informations vont permettre de construire une « golden source » complète, vérifiée et unique. Ce référentiel tiers pourra être utilisé par les utilisateurs de la banque ou de l’asset manager en toute confiance.

Le cycle de vie d’un Tiers

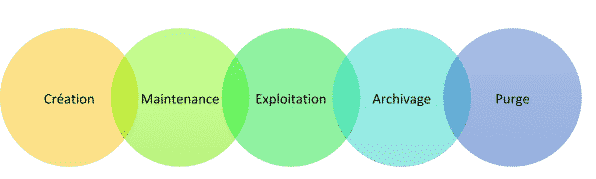

Un tiers et ses informations ne sont jamais gravés dans le marbre, quotidiennement un prospect devient client, une société déménage, un rating est réévalué…Un référentiel tiers n’est donc pas simplement un fichier excel, un document sur un serveur ou encore une base de données, c’est avant tout une démarche continue et cyclique. Un référentiel évolue en fonction du cycle de vie des tiers qui le constitue.

Généralement, le cycle de vie d’un Tiers peut-être schématisé comme suit :

Création – Processus d’acquisition de la donnée. Définition des éléments essentiels lesquels autoriseront la création d’un identifiant de la donnée.

Maintenance – Une étape de modification, d’enrichissement de la donnée. La fusion des données des différentes « silver » appartient à cette étape.

Exploitation – Exploitation par l’utilisateur. Diffusion dans le système d’information de la société. Utilisation au sein des applications dites “métier”.

Archivage – Une donnée (un golden source) peut être archivée selon les règles définies par le métier.

Purge – Suppression technique, autrement dit la donnée disparaît de l’application « métier ». Elle n’est plus accessible aux utilisateurs.

La notion de hiérarchie

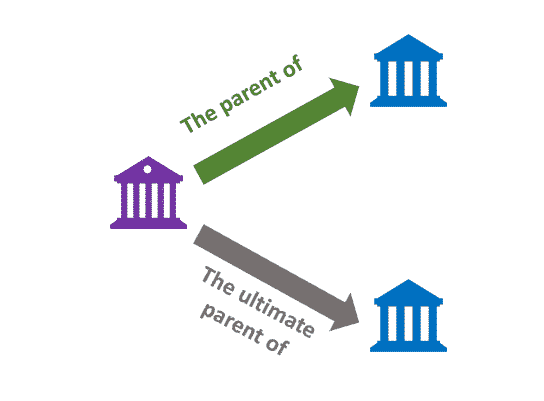

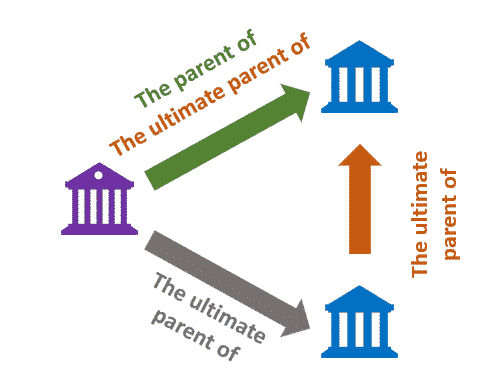

La hiérarchie d’un tiers c’est une arborescence de la détention d’un tiers par un autre tiers. Cette arborescence est basée sur les données reçues des fournisseurs. La hiérarchie d’un fournisseur est non modifiable et on la retrouve sur une « silver » correspondante. Cette hiérarchie peut être modifiée seulement par le fournisseur lui-même. La « golden source » prend en compte la priorisation d’information par la source de fournisseurs. Cette information peut être modifiée uniquement par l’intervention d’un gestionnaire de données en forçant l’information manuellement. Le forçage manuel de cette information est strictement exceptionnel. Chaque hiérarchie est caractérisée par un nom, un type de tiers, des noms de fournisseurs ainsi que la nature du lien (parent ou parent ultime) et un pourcentage de détention. Le parent direct de la société est celui qui détient ou contrôle 50% ou plus des actions avec droit de vote. Le parent ultime (Ultimate parent) est la dernière société consolidant les parents successifs de l’entité enfant.

Les points clés d’un référentiel centralisé

Il peut paraître certes évident que disposer d’un référentiel tiers centralisé possède de nombreux avantages pour une institution bancaire. Et de manière générale, c’est le cas ! Il est néanmoins important de bien comprendre la nature de ces avantages et en conséquence les responsabilités et les points d’attention qui en découlent.

L’unicité et la complétude

C’est la même information pour tout le monde. Tous les services et tous les utilisateurs auront la même information et la même interface. Cela permet d’éviter les conflits entre acteurs. Avoir la même information permet de posséder des données de qualité, mises à jour régulièrement et bien validées par les gestionnaires.

La gestion des coûts

Les “Market data”, autrement dit les données de marchés, sont les données qui permettent de construire la golden source.

Il existe plusieurs types de market data :

- Ratings

- Codification

- Pricing

- Opération sur titre etc.…

Pour que ces données soient accessibles via les écrans des progiciels des référentiels des sociétés, il faut les intégrer à partir de différentes sources. Comme chaque donnée de chaque flux a son coût, l’idée est de valoriser (prioriser) la donnée par flux de fournisseurs. Cela permet de gérer le coût du market data, pour ne pas payer plus mais cela permet aussi d’avoir des données « propres » et des calculs exacts et identiques pour tout le monde.

La réglementation OFAC

Elle doit dès aujourd’hui être appliquée pour les tiers et permet d’avoir l’information vérifiée par l’équipe de compliance interne.

L’OFAC (Office of Foreign Assets Control) est un organisme de contrôle financier, dépendant du Département du Trésor des États-Unis. Il est chargé de l’application des sanctions internationales américaines dans le domaine financier. Une équipe compliance est une équipe d’Éthique et de la Conformité. C’est un grand enjeu pour les sociétés internationales. Elle a pour rôle de lutter contre les risques de corruption et de blanchiment et de contrôler la protection des données privées, les droits à la concurrence etc.…

Tous ces contrôles permettent aux sociétés d’être sûres de leurs clients avec lesquelles elles sont en relations commerciales. Les clients « blancs» permettent aux entreprises d’éviter les sanctions et, plus important encore, de savoir avec qui elles font des affaires.

Le KYC

La règlementation OFAC permet de mettre en place les processus KYC (Know your customer).

Quelle que soit la taille, les sociétés du monde entier utilisent ces processus pour assurer la conformité de leurs relations avec leurs clients. Cela permet de centraliser les données des personnes physiques de chaque tiers client pour prévenir la corruption, la fraude financière, le blanchiment d’argent… Ce processus de centralisation commence par la collecte de données, avec l’analyse et la vérification à la suite.

Les données suivantes sont collectées pour les personnes morales ainsi que pour les personnes physiques :

- Nom

- Adresse

- % de vote

- Personne politiquement exposée (y/n)

- Activité/professions

- Date d’entrée en relation

- Cible de sanctions

- Score de risque

- Niveau de vigilance

- Etc.

Le rating

Les notes des agences de ratings sont mises à jour quotidiennement pour éviter les fausses informations et pour pouvoir recalculer le niveau de risque que représente le tiers. La note des agences est déterminante pour les financements bancaires. Si la note est plus élevée, ça sera plus facile de trouver le financement et plus facile de rester crédible. A l’inverse, si la note a baissé, ça peut engendrer des interrogations sur la crédibilité, l’augmentation des taux d’intérêt et déficit de financement.

La centralisation du dictionnaire de données.

Afin de pouvoir profiter de tous les avantages d’un référentiel centralisé, il faut effectuer la centralisation du dictionnaire de données. Le principe est de donner une seule notion à chaque donnée. Cette donnée doit se trouver dans un seul endroit et ne pas être répétée dans plusieurs tables de la base de données. Fonctionnellement, il faut donner la définition et la description d’exploitation à chaque champ. Cette centralisation avec des notions uniques est une mission complexe mais elle permettra d’effectuer de meilleurs traitements des données et d’augmenter l’efficacité des commerciaux (il leur sera plus aisé de retrouver les informations et leur contexte).

Le nettoyage des données.

Afin de compléter la centralisation des données, c’est très important de faire le « ménage ». Le nettoyage des données est effectué principalement pour supprimer les doublons au niveau des tiers en utilisant les critères d’élimination suivants : les raisons sociales et les adresses. Le même tiers peut être créé plusieurs fois, si son nom et son adresse sont différents, cela peut poser des problèmes dans le travail des commerciaux. Pour éviter ces cas, aujourd’hui dans la plupart des progiciels, il existe des créations de recherche et de rapprochement par la raison sociale. C’est un processus complexe à mettre en œuvre, mais il permet d’éviter les doublons et d’améliorer le niveau du « ménage » effectué, en diminuant le nombre de doublons.

Pourquoi le nettoyage des données est obligatoire ?

C’est utile pour que les commerciaux puissent avoir les données de leur client propres pour une meilleure qualité du travail. Cela permettra d’éviter les confusions avec leurs collègues, s’ils travaillent avec le même client. Par exemple, si deux commerciaux enregistrent les informations dans la base pour le même client, mais qu’ils saisissent le nom avec une faute, cela peut potentiellement créer un tiers. Pour éviter ce doublon, le « ménage » sur les raisons sociales est nécessaire.

Contrôle Qualité

Pour aider au nettoyage des données, aujourd’hui, la tendance est de mettre en place des contrôles qualité. Ce sont des contrôles pour vérifier l’unicité des codes, des adresses etc. Les contrôles sont définis par les personnes du métier. Ils sont uniques et sont centralisés afin de vérifier les données qui arrivent des fournisseurs ou même pendant les créations manuelles.

Les habilitations

Les habilitations ce sont les droits dont dispose chaque utilisateur et qui conditionne l’accès aux différentes informations. Pour définir les habilitations, il faut décrire les profils et définir les droits de chaque profil. A partir de ce point, les habilitations sont créées dans les progiciels qui permettent de sécuriser les données et donnent la visibilité à l’information selon l’habilitation de l’utilisateur. Cela peut empêcher des créations/modifications/suppressions imprévues des tiers dans les bases de référentiels.

Archivage des documents.

Une des nécessités de la réglementation OFAC c’est de récupérer les documents justificatifs pour la validation de tiers. Ce sont des preuves obligatoires. Après un certain temps, les documents doivent pouvoir être archivés au sein d’un logiciel de référentiel. La base centralisée des tiers permet d’archiver les documents. Cette centralisation permet d’avoir l’accès aux documents au moment d’un audit et au moment de vérification des tiers.

Conclusion

Bien sûr cette liste n’est pas exhaustive et en parlant du référentiel tiers, on aurait pu tout aussi bien aborder d’autres sujets comme l’importance du niveau de risque ou encore les liens entre les référentiels tiers et les référentiels d’instruments financiers… mais cela mériterait probablement un article à part entière. Pour conclure cet article, nous avons vu que posséder une base des tiers bien configurée, propre, facilement exploitable et répondant à toutes les contraintes réglementaires est un sujet crucial pour les différentes institutions financières (BFI, AM…), leur permettant de bénéficier de données actualisées et fiables. D’autant plus dans un contexte où les sanctions sont toujours plus importantes et où l’attention des régulateurs tend à se focaliser sur les questions de blanchiment.

Vos commentaires

Étant pas du métier l’article est très intéressant, merci.

Merci

Merci bcp Daria très complet et structuré