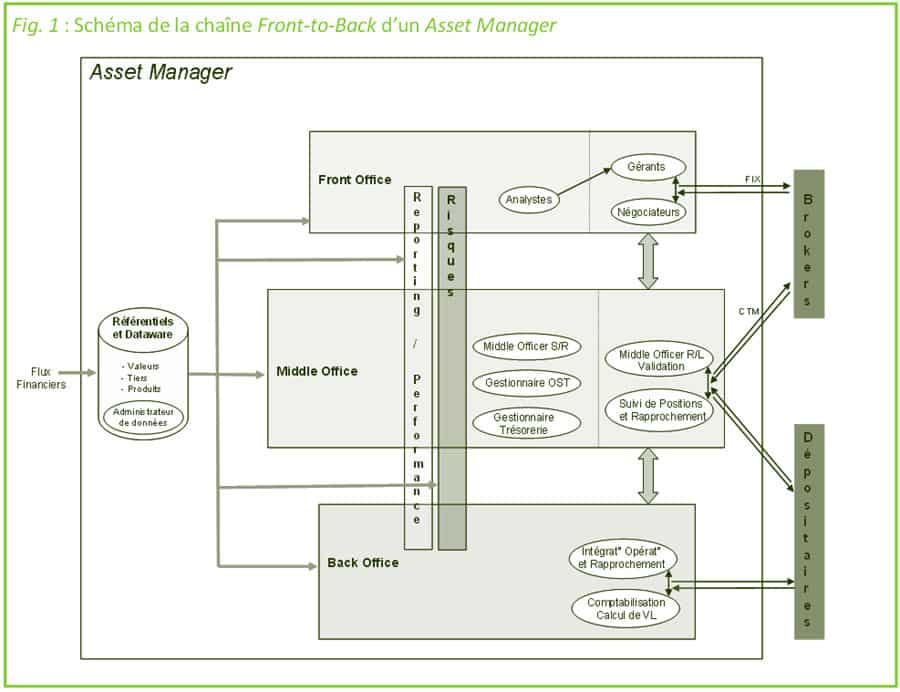

Le cœur même du métier de l’Asset Management est la chaîne Front-to-Back (voir schéma situé ci-après). Le Front Office regroupe les différents opérateurs de marché en lien direct avec les marchés boursiers (gérants de fonds, analystes financiers, sales, table de négociation, broker), le Middle Office réalise les différentes tâches de contrôle sur les opérations (contrôle des risques, validation / confirmation des ordres, gestion des OST, respect des ratios réglementaires, etc.) puis le Back Office s’occupe des tâches administratives (calcul de valeur liquidative, règlement-livraison des titres, souscription-rachat de parts, etc.). Il existe aussi au sein de l’Asset Management des fonctions plus transverses notamment celles liées au respect de la conformité (compliance) et au domaine juridique (vie légale des produits, opérations et des entités juridiques). Pour que les fonds puissent attirer des investisseurs, des professionnels liés à la commercialisation et à la distribution des fonds sont nécessaires. On peut notamment citer les spécialistes de l’ingénierie financière et du marketing, du reporting et du calcul de performance.

De toute évidence, les Asset Managers disposent d’un pôle Systèmes d’Information qui représente un défi majeur actuellement (projet d’implémentation, digitalisation, etc.), ce sujet fera d’ailleurs l’objet d’un article à part entière. A l’image de n’importe quelle entreprise, on trouvera aussi des métiers liés à la direction financière tels que le contrôle de gestion et la comptabilité. Nous retrouverons ces différents métiers au cours des prochains articles du dossier consacrés à l’Asset Management.

Le Front Office

Dans un premier temps, nous allons vous présenter le premier maillon de la chaîne à savoir le Front-Office.

Au cours de cet article, vous seront présentés les différents métiers du front-office en particulier celui de gérant de fonds. Ce sera ainsi l’occasion de détailler les différents styles de gestion pour les fonds actions et obligations.

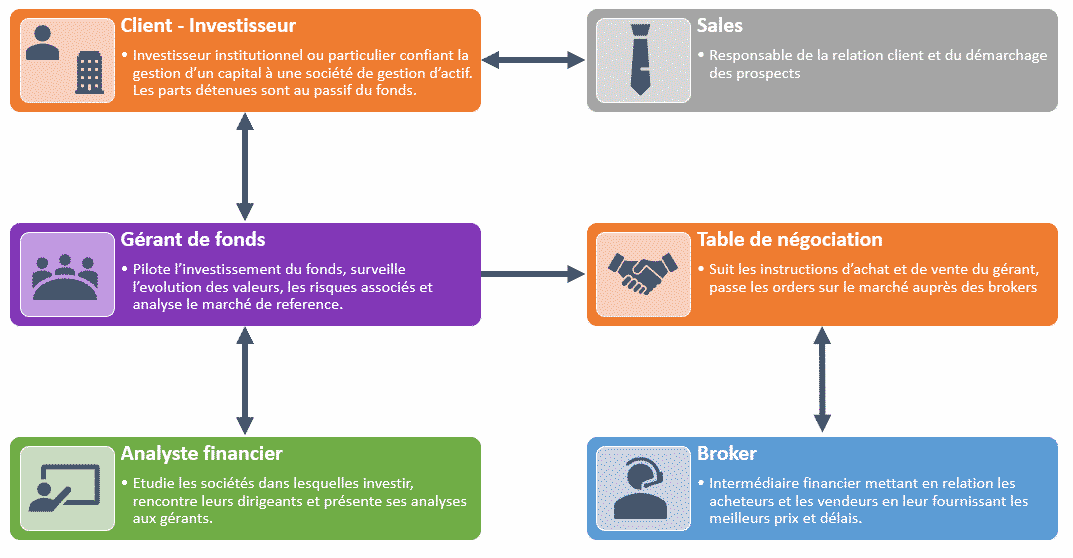

Le Front Office regroupe les différents opérateurs de marché en interaction directe avec les marchés boursiers (gérants de fonds, analystes financiers, sales, table de négociation). Il s’agit du pôle qui génère directement des revenus au sein des sociétés de gestion d’actifs en investissant les capitaux des clients-investisseurs. Ces derniers peuvent être des investisseurs institutionnels (« instits » ou « zinzins » dans le jargon financier) c’est-à-dire des banques, fonds de pension ou compagnies d’assurance ou bien alors des particuliers qui souhaitent investir leur épargne. Chaque poste du Front-Office sont étroitement liés avec chacun leurs propres fonctions et exigences :

L’analyste financier

L’analyste financier évalue les sociétés de son domaine de spécialisation (selon un secteur, une zone géographique particulière, un type de produit financier) en analysant leurs résultats et publications trimestrielles, en rencontrant leurs dirigeants et en étudiant leurs méthodes de gestion et leur stratégie sur le long terme.

Il doit donc maîtriser la finance d’entreprise et disposer d’un très bon relationnel. De son analyse découle une valorisation d’entreprise et un objectif de cours. Il établit une recommandation qu’il présente au gérant du fonds pour l’assister dans sa décision d’investir ou pas dans telle ou telle compagnie.

Plusieurs modèles peuvent être utilisés par l’analyste financier pour déterminer un objectif de cours, par exemple actualiser le montant des cash flow (ou flux de trésorerie) futurs d’une entreprise pour déterminer sa valeur et ensuite diviser cette valeur par le nombre d’actions émises (donnant ainsi un cours théorique). Toute la difficulté consiste à estimer ces flux de trésorerie futurs. Pour cela il doit rencontrer les dirigeants de la société qu’il évalue, étudier la concurrence, les fournisseurs, la demande pour tel nouveau produit, etc.

Un analyste financier sur le marché obligataire évaluera quant à lui la capacité d’une entreprise à rembourser ses dettes en analysant les bilans et les comptes de résultats. Ainsi, une entreprise qui décide de ne pas verser de dividendes aux actionnaires est une mauvaise nouvelle pour un investisseur actions mais représente une nouvelle rassurante pour un investisseur obligataire car la capacité de la compagnie à rembourser ses dettes s’en trouve améliorée.

Les sales

Les sales sont membres de l’équipe commerciale. Leur rôle consiste à développer et pérenniser la relation avec les clients (investisseurs déjà engagés ou les prospects à venir). Ainsi, ses membres doivent prospecter de nouveaux clients, écouter leurs besoins et leur proposer des solutions adaptées. Ils doivent bien évidemment assurer le suivi auprès des investisseurs et négocier avec eux les frais qui serviront de base à la rémunération de la société de gestion (frais fixe ou en fonction de la performance réalisée). Ils doivent aussi suivre l’évolution réglementaire qui varie en fonction du type de client : institutionnel ou particulier.

La table de négociation

La table de négociation (ou d’exécution) obéit aux instructions d’achats et de ventes de titres émises par le gérant et veille à leur exécution sur le marché. Elle doit suivre les fluctuations du marché et réagir rapidement pour acheter et vendre les produits financiers (actions, obligations, …) au moment et au prix opportun auprès des brokers. Au sein des petites sociétés de gestion, ces tables de négociation peuvent être externalisées.

Les brokers

Les brokers sont des intermédiaires financiers qui mettent en relation les acheteurs et vendeurs. Ils assurent la liquidité du marché en identifiant les meilleurs prix pour une quantité de produits désirés. Les brokers ne travaillent pas directement au sein des sociétés d’Asset Management mais sont des prestataires externes. Leur rémunération provient des commissions appliquées sur les transactions qu’ils effectuent. Le broker fournit également un travail de recherche ou de conseil sur certaines valeurs. Il doit respecter certaines règles : vérifier que l’investissement recommandé convienne à son client et mener le travail de recherche nécessaire. Le broker est un métier très réglementé, il doit agir dans l’intérêt de son client et lui fournir le meilleur prix dans le délai imparti le plus court (best-execution).

Les gérants de fonds

Bien évidemment, l’article ne serait pas complet si on n’évoquait pas le métier de gérant de fonds. C’est le professionnel qui décide de la façon optimale dont le fonds va être investi en sélectionnant les valeurs appropriées, c’est-à-dire celles qui offrent un profil rendement / risque en cohérence avec l’orientation stratégique du fonds. Il agit au nom des clients qui ont investi dans le ou les fonds qu’il gère (OPCVM, SICAV) car leur profil d’investissement correspond à celui du fonds. Le gérant du fonds doit analyser de manière approfondie les sociétés dans lesquelles le fonds est investi. Cela requiert une très bonne connaissance du marché de référence et un suivi permanent des informations (macro et micro-économiques) qui s’y rattachent. Pour prendre ses décisions, il s’appuie sur le travail et les recommandations effectués par les analystes financiers.

Au sein d’une même société de gestion, on pourra trouver par exemple un gérant spécialiste des petites capitalisations européennes ou encore un autre spécialiste des obligations françaises.

La gestion obligataire

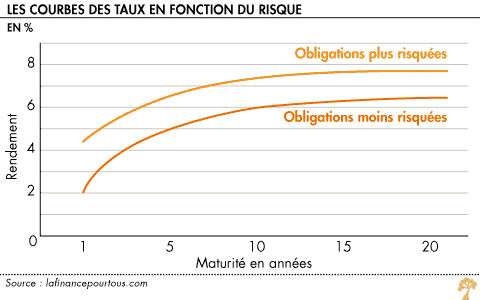

La gestion obligataire requiert des compétences en analyse économique et connaissances des marchés. Comme dans la gestion actions, on retrouvera différents types de stratégie : de la gestion purement passive consistant à répliquer la performance d’un indice reflétant l’univers d’investissement du fonds à une gestion totalement active dans laquelle on visera à se démarquer de l’indice en jouant sur la duration (sensibilité du prix des obligations aux taux d’intérêts) ou la pondération de certaines valeurs (critères sectoriels, géographiques, etc.) au sein du fonds. Entre ces 2 types de gestion, il existe des gestions intermédiaires combinant à la fois des éléments de gestion passive et d’autres de gestion active.

Un portefeuille obligataire est très sensible aux variations de taux d’intérêts (la valeur des obligations évoluant en sens inverse des taux d’intérêts). Le gérant doit donc construire son portefeuille de façon à l’immuniser contre l’évolution défavorable des taux d’intérêts. Lorsque les taux augmentent, le gain engendré par des coupons reçus plus élevés doit venir compenser la perte en valeur des obligations et vice-versa. Il doit aussi veiller à ce que la duration (sensibilité aux taux) de son actif (valeurs obligataires investies) soit en phase avec l’horizon temporel du passif du fonds (parts détenues par les souscripteurs) et il doit avoir le souci permanent d’immuniser son portefeuille contre tout mouvement affectant la courbe des taux notamment à cause de facteurs macro-économiques.

Pour construire un portefeuille immunisé, le gérant devra regarder particulièrement trois critères : le rating des obligations, leur liquidité et les éventuelles options incorporées.

La gestion action

Un gérant actions peut également avoir recours à une gestion active ou alors à une gestion passive (ou indicielle).

Dans le cadre de la gestion active, le gérant cherchera à surperformer l’indice de référence du fonds (le benchmark) en sélectionnant des valeurs soit sous-évaluées (investissement value) ou celles présentant les meilleures perspectives de croissance (investissement de type growth). De là, le gérant tirera sa valeur ajoutée en sélectionnant des valeurs qui ne sont pas présentes dans l’indice de référence (ou benchmark) ou en les pondérant de manière différente (sur pondération des valeurs jugées sous-estimées par le marché et sous pondération de celles jugées surestimées). On appelle alpha cette valeur ajoutée par le gérant et dont il tire la justification des frais de gestion et donc de sa rémunération.

La gestion passive consiste à répliquer la performance d’un indice de référence en pondérant de manière similaire à l’indice les valeurs au sein du fonds. Cette méthode est moins chère en termes de frais car elle peut être automatisée et nécessite moins de travail de recherche et moins de frais de transactions.

La performance du gérant de fonds est mesurable quotidiennement en utilisant le P&L (Profit and Loss), c’est-à-dire les gains et pertes que réalise son portefeuille tous les jours.

Un gérant doit donc faire preuve de résistance au stress car le montant des actifs qui doit gérer peut atteindre plusieurs milliards d’euros et d’un bon relationnel puisqu’il travaille quotidiennement avec les analystes, les brokers, la table de négociation.

Nous nous retrouverons prochainement pour compléter le dossier dédié aux métiers de l’Asset Management avec des articles consacrés au Middle et au Back-Office.

Vos commentaires

Encore une fois, merci pour l’article !