Les options d’achat (call) ou de vente (put) sont aujourd’hui des instruments financiers incontournables sur les marchés. Bien que l’invention de son mécanisme remonte à plusieurs siècles, l’histoire de l’utilisation des options n’a pas été un long fleuve tranquille, tantôt utilisées frénétiquement et aveuglément, tantôt formellement interdites des marchés. Pourtant les options possèdent de nombreux bénéfices directement applicables à la vie réelle, si tant est qu’on soit capable d’en évaluer correctement le prix. Je vous propose donc dans cet article de revenir sur l’histoire des options avant d’aborder en détail le pricing d’une option simple, dite vanille.

Un peu d’histoire…

La frénésie des bulbes de tulipe

Au 17e siècle, l’aristocratie hollandaise avait un appétit débordant pour les bulbes de tulipe. La tulipe était alors un symbole de réussite sociale. A cette époque, les agriculteurs qui la cultivaient achetaient des options de vente pour protéger leurs profits contre une baisse inattendue des prix du bulbe. Les grossistes se protégeaient, à leur tour, contre la hausse des prix des bulbes de tulipe en achetant des options d’achat. Durant les années 1630, un marché secondaire d’options vit même le jour en permettant aux investisseurs de spéculer sur le prix des bulbes. Cette hausse des prix conduisit finalement à la création et l’implosion d’une bulle spéculative qui causa une récession économique de grande ampleur.

L’interdiction de traiter les options

Suite à cette récession et malgré l’existence d’un marché organisé d’options en 1600 à Londres, les options furent interdites dans de nombreux pays comme les Etats-Unis, l’Angleterre et le Japon. Les options furent même rigoureusement interdites en Angleterre du début du 18ème siècle jusqu’à la fin du 19ème siècle.

Russell Sage

Russel Sage, un financier américain, créa à la fin du 19ème siècle une maison de courtage qui permettait de traiter de gré à gré des options d’achat et des options de vente. Sage fut la première personne à établir une relation entre le prix d’une option, la valeur sous-jacente et les taux d’intérêts. Il utilisa le principe de la parité call put pour imaginer des prêts synthétiques. Ce principe le conduisit même à fixer les taux d’intérêts des prêts qu’il offrait en choisissant minutieusement les strikes et les prix des options. Russel Sage contribua de manière significative à l’évolution du marché des options. A la fin des années 1800, les courtiers et les opérateurs de marché faisaient de la publicité pour attirer les acheteurs et les vendeurs d’options. L’association des courtiers et opérateurs de marché en call et put fut mise en place dans le but de fédérer des réseaux permettant de créer la liquidité manquante.

Le marché des options listées

Le marché des options a continué à évoluer, contrôlé essentiellement par les courtiers avec des contrats de gré à gré (OTC). Les courtiers faisaient alors des profits sur la différence entre le prix de vente et le prix d’achat (spread bid-ask). Pour rappel, les courtiers achètent au prix d’achat (bid) et vendent à l’offre (ask) avec bid

L’explosion du marché

En 1968, le CBOT (Chicago Board of Trade) constata un déclin important du volume traité sur le marché des futures sur matières premières. Pour faire face, le CBOT voulut diversifier l’offre de produits à ses membres et créa un marché réglementé d’options listées. En 1973, le CBOE (Chicago Board of option exchange) vit le jour. Lorsque que le CBOE démarra son activité, très peu de contrats listés et exclusivement des calls étaient listés. Le manque de méthodologie pour calculer le prix d’une option et les spreads très larges étaient encore des freins important à l’explosion du marché. En 1973, les professeurs Fisher Black et Myron Scholes élaborèrent une formule mathématique qui permettait enfin de calculer le prix exact d’une option. En 1974, le volume moyen d’options traitées chaque jour atteint pour la première fois de son histoire la barre symbolique des 20 000. Près de 4 siècles après la crise des bulbes de tulipe aux Pays-Bas, le trading d’options sur un marché réglementé était né.

Qu’est-ce qu’une option ?

Une option est un produit financier traité sur un Exchange (option listée) ou de gré à gré (OTC). Une option est un contrat qui donne à l’acheteur le droit, et non l’obligation, d’acheter (call) ou de vendre (put) un actif sous-jacent à un prix fixe (le Strike) durant une période (option américaine) ou à une date fixée à l’avance (option européenne). Le Strike est fixé à l’avance au moment du contrat comme tous les autres paramètres. Les options américaines peuvent être exercées à n’importe quelle date avant la date d’expiration alors que les options européennes ne peuvent être exercées qu’à maturité. Exercer une option signifie utiliser son droit d’acheter ou de vendre l’actif sous-jacent à la valeur du Strike.

Le cas d’un agriculteur

Pour illustrer à quoi peut servir une option, prenons le cas d’un agriculteur. L’agriculteur est structurellement vendeur de sa récolte. Lorsque l’agriculteur anticipe un risque élevé que la valeur de sa production baisse, l’agriculteur peut acheter une option de vente avec une maturité autour de la date de récolte pour assurer un plancher à son prix de vente.

Le cas d’un joaillier

Un joaillier a structurellement besoin d’acheter de l’or. Lorsqu’un joaillier anticipe une hausse des cours de l’or il achète une option d’achat sur l’or pour lui permettre d’acheter sa matière première à un prix plafond égal au prix d’exercice (strike) de son option.

Les grecques

Le prix d’une option (la prime) dépend de plusieurs paramètres :

- La valeur du sous-jacent

- La volatilité des rendements

- Le niveau des taux d’intérêts

- Le passage du temps

Les grecques (Delta, Gamma, Vega, Rho) permettent aux acteurs du marché de connaître la sensibilité de la prime d’une option à la variation de chacun de ses paramètres.

Le delta

Le delta permet de connaître la sensibilité de l’option au mouvement de l’actif sous-jacent. Pour un achat de call, plus le sous-jacent augmente plus la valeur de la prime augmente. A l’inverse, pour un achat de put, plus le sous-jacent augmente plus la valeur de la prime diminue. Prenons pour exemple un call avec un Delta de 10€. Lorsque le sous-jacent augmente de 2€ la prime de l’option augmente de 10×2=20€.

Le gamma

Le gamma permet de connaître la sensibilité du delta de l’option au mouvement du sous-jacent ou la sensibilité de l’option aux variations quadratiques du sous-jacent. Pour un achat de call, plus le sous-jacent s’éloigne de sa valeur initiale plus le prix monte. Pour une vente de call, plus le sous-jacent s’éloigne de sa valeur initiale plus le prix baisse. Prenons pour exemple un call avec un Gamma de 2€. Lorsque que le sous-jacent baisse de -2€, la prime de l’option varie de 0.5*2*(-2) ^ (2) =4€. L’exposition au gamma étant proportionnelle au carré de la variation du sous-jacent, le sens dans lequel le sous-jacent varie n’a pas d’incidence.

Le vega

Le vega permet de connaître la sensibilité de l’option au mouvement de la volatilité implicite du sous-jacent. Pour un achat de call, plus la volatilité augmente plus le prix augmente. Prenons pour exemple un call avec un vega de 5€. Lorsque la volatilité implicite augmente de 2%, la prime de l’option varie de 5*2=10€.

Le thêta

Le thêta permet de connaître la sensibilité de l’option au passage du temps. Pour un achat de call la valeur baisse lorsqu’on se rapproche de la maturité. Prenons pour exemple un call avec un Thêta de 0.10 centimes d’EUR. Chaque jour qui passe, la prime de l’option varie de -0.10€.

Le rho

Le rho permet de connaître la sensibilité de l’option à la variation des taux d’intérêts. Pour un achat de call, plus les taux augmentent plus la valeur de la prime de l’option augmente. Prenons pour exemple un call avec un rho de 3€. Lorsque la courbe des taux fait un parallel shift de 2%, la prime de l’option varie de 3×2=6€.

Gestion d’un book d’options

Un market maker sur un marché d’options réglementé comme l’EUREX ou le Liffe a pour obligation d’afficher des prix à l’achat et des prix à la vente tout au long de la journée de trading. Il va donc faire des profits dus à l’écart entre le prix d’achat et le prix de vente. Tout au long de la journée les options traitées vont donc s’agréger au book que le market maker doit gérer dynamiquement. La salle de marché d’une BFI ne veut structurellement pas prendre de positions directionnelles sur les marchés car trop risquées. Le market maker va donc vendre son delta c’est-à-dire son exposition à la direction du marché. Pour vendre son delta, le market maker vend ou achète des actifs sous-jacents ou des futures.

Alors que la vente ou l’achat d’actifs sous-jacents ou de futures suffit pour neutraliser le delta, il est plus difficile de neutraliser les autres sensibilités. En effet, lorsque le market maker vend des calls et des puts, il a une position qui se définit avec non seulement du delta mais aussi du gamma, du vega et du thêta.

Pour neutraliser les sensibilités autre que le delta le market maker doit acheter ou vendre des options tout au long de la journée de trading.

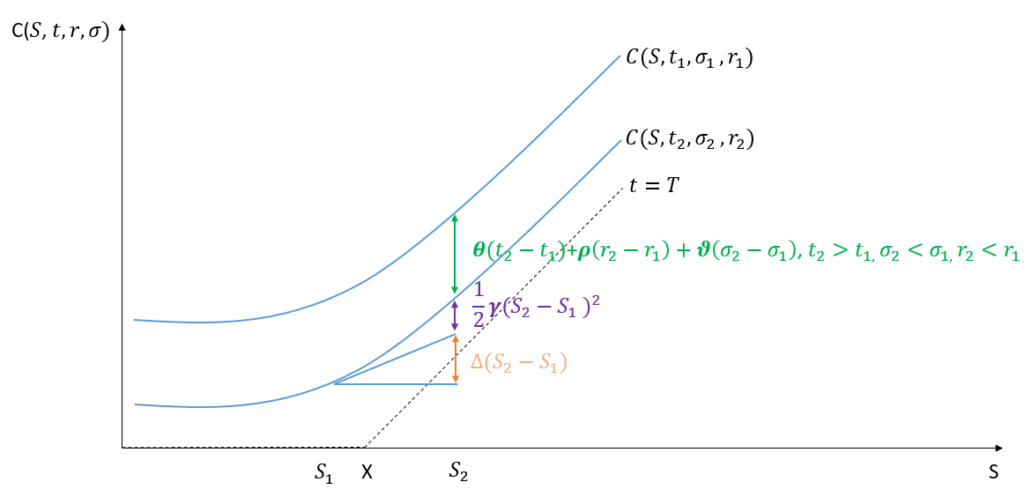

Les grecques et l’approximation de Taylor

Quand on exprime la valeur d’un call comme une fonction de ses paramètres avant de faire une approximation de Taylor, on obtient :

Les grecques permettent donc d’avoir une idée très précise des variations du prix d’un call pour des variations infinitésimales des variables dont sa valeur dépend.

L’approche graphique

La démonstration de Black and Scholes (1973)

Soit P un portefeuille autofinancé constitué d’une option et du montant delta du sous-jacent S :

- Le sous-jacent S évolue suivant un processus d’Ito :

- Le sous-jacent est une action qui ne paye pas de dividendes

- Le taux sans risque est constant

- Il n’y’a pas de frais de courtages

- Le rendement suit une distribution log normale

- L’option est européenne

- Le marché est efficient

Le lemme d’Ito nous donne pour

Le portefeuille étant autofinancé, les actifs du portefeuille sont les seuls éléments qui évoluent au cours du temps :

Le portefeuille P est sans risque :

Le portefeuille étant sans risque, il doit rapporter le taux sans risque :

On obtient l’équation de Black and Scholes :

Avec les conditions aux limites :

On effectue les changements de variable dans l’équation de Black and Scholes :

L’équation de B&S devient :

On reconnaît l’équation de propagation de la chaleur dont la solution est :

Avec :

La fonction de répartition de la loi normale centrée réduite.

On obtient le résultat final de la valeur d’un Call en t, de sous-jacent S :

Pas encore de commentaires