Pourquoi s’intéresser à la courbe des taux et plus particulièrement à la courbe inversée ? Parce que la forme de cette courbe donne des indications fiables sur la situation économique à un moment donné et permet ainsi de prédire les récessions à venir. Explications et mises en relief avec les précédentes crises dans cet article.

La courbe des taux, ou Yield Curve en anglais, est une représentation graphique formée par les différents niveaux de rendements offerts par les titres obligataires d’un même émetteur et pour différentes maturités (par exemple : 3 mois, 6 mois, 12 mois, 24 mois, 5 ans, etc.). La forme que prend cette courbe peut donner d’importantes informations, notamment sur les anticipations des investisseurs, sur le niveau de l’inflation et sur les taux d’intérêt futurs. De ce fait, l’évolution de la forme de cette courbe est un bon indicateur sur la santé économique et financière d’un pays donné. De plus, les politiques d’assouplissement quantitatif mises en place par les banques centrales peuvent également avoir un impact sur la forme et l’évolution de celle-ci.

Comment se produit une courbe de taux inversée ?

Une courbe des taux inversée se produit lorsque les rendements des obligations à court terme sont supérieurs à ceux des obligations à long terme. Ce phénomène est actuellement au cœur des préoccupations des marchés financiers et signale souvent une future récession. Lorsque la courbe des taux est dite « normale », les obligations à court terme rapportent moins que les obligations à long terme. Les investisseurs s’attendent donc à un rendement inférieur lorsque leur capital est immobilisé pendant une période plus courte. Ils ont besoin d’un rendement plus élevé pour obtenir un meilleur retour sur investissement à long terme.

Maintenant, lorsque la courbe des taux est dite « inversée », cela indique que les investisseurs ont peu confiance en l’économie à court terme. Ils exigent donc plus de rendement pour un investissement à court terme que pour un investissement à long terme. En d’autres termes, les investisseurs sur les marchés financiers perçoivent le court terme comme plus risqué que le long terme et donc investissent dans des obligations à long terme en bloquant leur capital pendant plusieurs années, même s’ils obtiennent des rendements plus bas.

Que signifie réellement « une courbe des taux inversée » ?

Et pourquoi fait-elle si peur aux économistes et aux investisseurs ? Il faut savoir qu’une courbe des taux inversée est particulièrement inquiétante lorsqu’elle touche les rendements des bons du Trésor américains, c’est-à-dire des obligations émises par le gouvernement américain. Les marchés financiers surveillent plus particulièrement le rapport entre le rendement à 10 ans (10Y) et le rendement à trois mois (3M), car les obligations ayant ces échéances sont les plus utilisées.

La crainte d’une future récession

C’est la première fois depuis 2007 qu’un tel phénomène se produit. Fondamentalement, pour les investisseurs, il s’agit d’un signal limpide que le risque de récession devient réel. Bruno Bertez, spécialiste de l’information financière, affirme ainsi dans La Chronique Agora que :

« La Réserve fédérale et la BCE abandonnent le resserrement (ou la normalisation) de leurs politiques monétaires. Elles commencent une nouvelle série de réductions de taux. Pourquoi ? Parce qu’elles ont échoué pendant 10 ans à essayer de remettre les économies sur les bons rails de la croissance saine, équilibrée, auto-entretenue. Cela indique clairement que quelque chose dans l’économie a mal tourné. Les autorités ont peur. […] Ne perdez jamais de vue ceci qui est l’évidence, mais qui est escamoté : s’il faut baisser les taux, c’est que cela va mal, et que l’on craint que cela aille encore plus mal. La baisse des taux c’est le panonceau : attention danger ! »

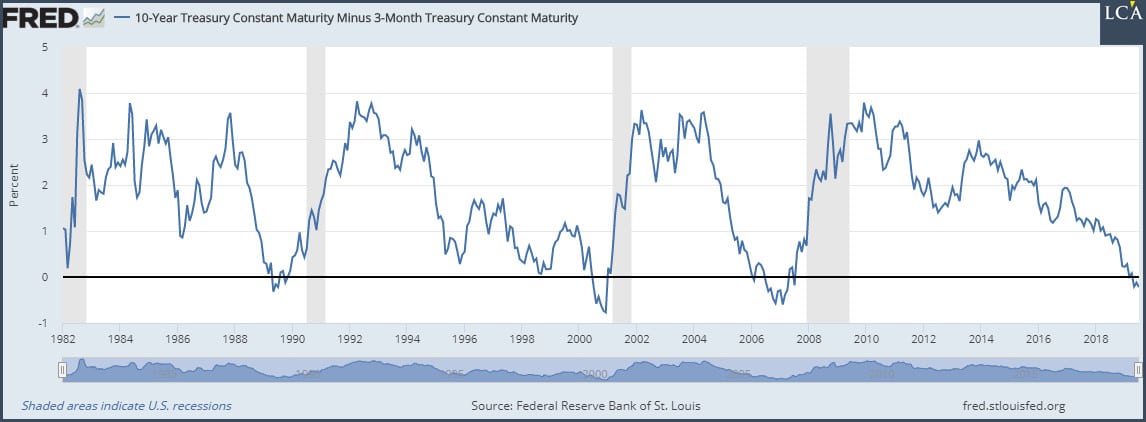

L’inversion de la courbe des taux a tendance à s’accompagner, à horizon de 4 à 6 trimestres, d’une récession aussi bien aux États-Unis qu’en Europe. Comme on peut le voir sur les graphiques ci-dessous, lorsque la pente de la courbe entre en territoire négatif, elle s’accompagne d’une récession (grisée) :

De plus, si on y regarde de plus près, deux autres signaux coïncident avec les indicateurs de récession. Le premier concerne la décision de la Réserve fédérale (Fed) de baisser ses taux directeurs. En effet, la Fed n’a jamais procédé à une baisse des taux de 100 points de base en un an en dehors d’une récession. Le second, la Fed n’a jamais entamé de cycle d’assouplissement avec une réduction de 50 points de base en dehors d’une récession.

Une tendance avérée depuis les années 1960

Il est bon de noter que les quatre réductions de taux au cours des 12 prochains mois sont désormais intégrées dans les prix. Par conséquent, si nous basons notre analyse sur la courbe des taux, la récession n’est pas encore là… mais elle ne devrait plus tarder. Si l’on remonte jusqu’aux années 1960, nous nous apercevons que la courbe des taux a prédit les sept dernières récessions américaines.

Albert Edwards, analyste à la Société Générale, s’intéresse de plus près à la forme et l’évolution de cette courbe depuis les années 1960. En juin dernier, il a publié une note1 dans laquelle il faisait un double constat particulièrement intéressant. Selon lui, si l’inversion de la courbe des taux américains est comme un indicateur fiable des récessions américaines, « elle a un délai de mise en œuvre long et variable » et « le risque de récession est beaucoup plus immédiat et présent lorsque, après l’inversion, une remontée rapide de la courbe se produit ». Cette accentuation ex-post de la courbe (10Y-3M) « informe généralement les investisseurs que le cycle est terminé et qu’il est temps de fuir vers les collines ». En d’autres termes, si l’inversion de la courbe des taux est mauvaise, cela n’indique rien de bon pour la suite !

Pourquoi la courbe des taux s’inverse-t-elle ?

Lorsque les investisseurs se tournent vers les obligations du Trésor à long terme, les rendements de ces obligations chutent car ces derniers n’ont pas besoin d’un rendement aussi élevé pour attirer les investisseurs. Par conséquent, la demande des bons du Trésor à court terme diminue. Ces derniers doivent alors offrir un rendement plus élevé pour attirer de nouveaux investisseurs. Ainsi, le rendement des bons du Trésor à court terme augmente plus rapidement que celui des obligations à long terme, ce qui pousse la courbe des taux à s’inverser. Les récessions durent en moyenne 18 mois.

Si les investisseurs pensent qu’une récession est imminente, ils voudront un investissement sûr pendant deux ans. Ils éviteront donc les bons du Trésor dont l’échéance est inférieure à deux ans. En conséquence, cela entraîne une baisse de la demande, une augmentation de leurs rendements et donc, in fine, une inversion de la courbe.

La preuve par l’exemple : la crise de 2008

Dans le graphique précèdent, nous pouvons observer que la courbe des taux s’est inversée avant les récessions de 2001, 1991 et 1981. Cette courbe avait également prédit la crise financière de 2008 deux ans plus tôt. La première inversion a eu lieu le 22 décembre 2005. Préoccupée par une bulle immobilière, la Fed a décidé de relever le taux des fonds fédéraux depuis juin 2004, ce qui a fait augmenter naturellement le rendement des bons du Trésor à 2 ans à 4,41 %. Cependant, le rendement des bons du Trésor à 10 ans n’a pas évoluer aussi rapidement que prévu, atteignant seulement 4,39 %.

Dans un tel scénario, les investisseurs sont prêts à accepter un rendement beaucoup faible en prêtant leur capital pendant une durée supérieur à 2 ans. Le spread était à l’époque de 0,02 point. Ce fut la première inversion de la courbe des taux.

Un mois plus tard, le 31 janvier 2000, la Fed a relevé les taux des fonds fédéraux. Le rendement des bons du Trésor à 2 ans a atteint 4,54 % tandis que le rendement à 10 ans était de 4,53 %. Pourtant, la Fed a continué à relever ses taux, atteignant 5,25 % en juin 2006. L’historique des taux des fonds fédéraux explique comment la Fed a géré l’inflation et la récession au fil des années. Le 17 juillet 2006, l’inversion de la courbe s’est encore aggravée lorsque le rendement à 10 ans a cédé 5,07 %, un peu moins que celui à 2 ans (5,12 %). Dans ce cas précis, les investisseurs pensaient que la Fed se dirigeait dans la mauvaise direction en la mettant en garde contre une future crise financière. Malheureusement, la Fed a ignoré l’avertissement. Ces derniers ont estimé que tant que les rendements à long terme seraient bas, ils fourniraient suffisamment de liquidités à l’économie pour éviter une récession.

Mais la Fed avait tort. La courbe des taux est restée inversée jusqu’en juin 2007. Tout au long de l’été, elle s’est inversée, évoluant entre une courbe des taux inversée et plate. En septembre 2007, la Fed s’est inquiétée quant à la forme de la courbe des taux. Ils ont donc décidé de baisser les taux des fonds fédéraux à 4,75 %, voulant envoyer un signal agressif aux marchés. La Fed a continué à baisser ces taux 10 fois jusqu’à atteindre zéro avant fin 2008. La courbe des taux n’était plus inversée, mais il était déjà trop tard. L’économie était entrée dans la pire récession depuis la Grande Dépression. C’est pourquoi, la courbe des taux ne doit pas être négligée.

Un indice de prédiction, oui mais…

Néanmoins, si l’inversion de la courbe des taux s’est révélée historiquement être un indicateur fiable pour prédire les futures récessions, il faut faire attention à son pouvoir de prédiction. Il faut savoir que la Fed publie tous les mois un indicateur de probabilité de récession du marché américain à partir du spread taux courts – taux longs. Ce modèle mathématique indiquait, en 2008, une récession avec une probabilité de 40 %. Ce modèle indiquait la même probabilité de récession pour 2001 et seulement 4 % pour 2014.

Enfin, même si, statistiquement, les récessions sont généralement précédées d’une inversion de la courbe, les politiques monétaires visant à la sortie de crise économique et financière ont eu un impact direct sur la forme et sur l’évolution de la courbe des taux. Ce dernier point remet donc en cause la représentation graphique comme indicateur de prédiction. Les différentes politiques monétaires que nous avons connues aux États-Unis et en Europe ont eu pour but de modifier et de transformer la forme et l’évolution de celle-ci.

Prenons un exemple pour illustrer ce dernier point. En 2011, la Fed, via l’Operation Twist, a vendu des titres courts (< 3 ans) et donc fait remonter mécaniquement les taux court terme tout en achetant parallèlement des titres longs (> 6 ans). Le but d’une telle combinaison était de financer l’État américain par le biais d’une baisse des taux longs tout en laissant la masse monétaire inchangée dans le but d’éliminer tout risque inflationniste.

Les récents évènements et les différentes stratégies menées par la Fed et par la BCE sur la courbe des taux risquent de limiter le pouvoir de prédiction de la courbe des taux dans les prochaines années. Toutefois, elle reste un outil à ne pas négliger.

Sources :

-

-

- 1Récession US : la parole est à l’accusation, rédigé par Nicolas Perrin le 17 juillet 2019 –

-

https://la-chronique-agora.com/recession-us-parole-accusation/

-

-

- Les autorités monétaires veulent vous sacrifier, rédigé par Bruno Bertez le 28 juin 2019 –

-

https://la-chronique-agora.com/autorites-monetaires-veulent-vous-sacrifier/

Pas encore de commentaires