Nous sommes à l’aune d’une nouvelle ère, qu’il s’agisse du changement climatique ou du nouveau jeu géopolitique en train de se mettre en place. C’est pourquoi il est plus que jamais important de s’adapter et de changer nos habitudes dans la vie de tous les jours comme dans nos investissements. Dans un monde nouveau, la finance doit elle aussi se renouveler.

Dans ce contexte, il est bon de rappeler que les critères ESG existent depuis plusieurs années et qu’ils peuvent servir à réorienter les capitaux dans des entreprises responsables. Même si s’ils restent imparfaits, cet article va vous permettre de comprendre l’utilité de cette notation mais aussi ces limites.

Qu’est-ce que l’analyse ESG ?

Les origines de l’ESG (environnement, société et gouvernance) remontent au développement de l’investissement socialement responsable (ISR) dans les années 1960. L’ISR reposait en partie sur l’idée que les investisseurs pouvaient aligner leurs investissements financiers avec leurs convictions personnelles.

Au fil du temps, cette approche ISR a évolué vers un cadre dit ESG. L’ESG est donc désormais largement utilisé par les investisseurs, les analystes et les agences de notation pour évaluer les entreprises sur des critères extra-financiers.

Quel est le rôle de l’ESG ?

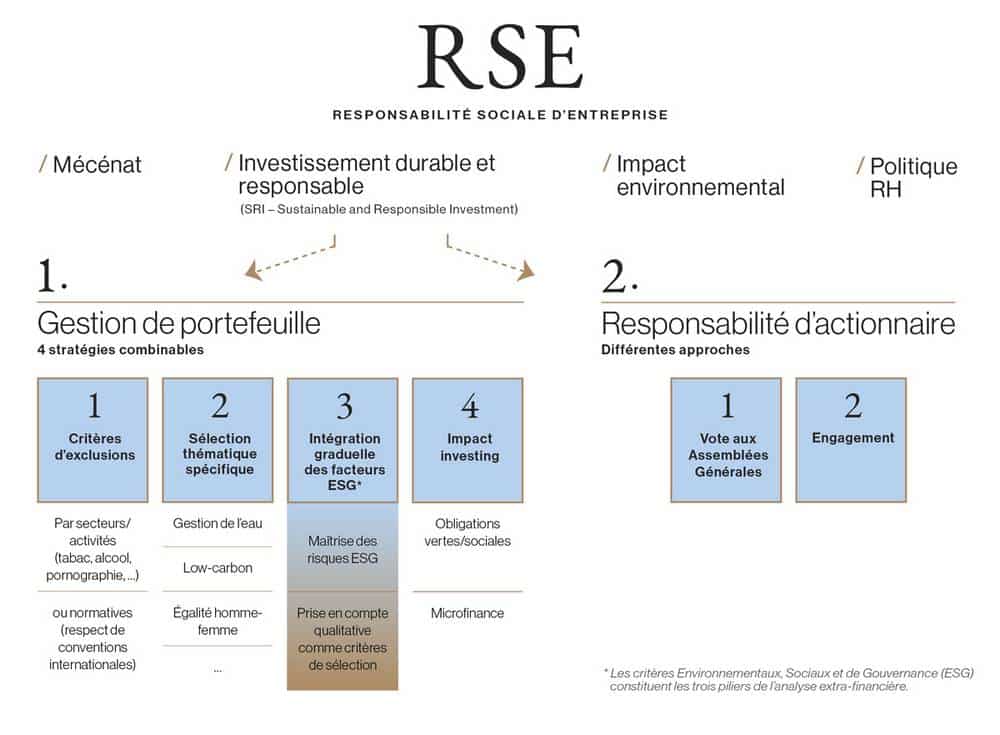

Il ne faut donc pas confondre l’ESG et l’ISR qui sont deux notions complémentaires. L’ISR correspond à la méthode d’investissement qui consiste à sélectionner les entreprises, sur leurs résultats financiers mais aussi en s’appuyant sur des critères durables comme les critères ESG ou d’autres données (données d’exclusion, de thématiques ou d’impact).

L’investissement ESG, quant à lui, permet d’intégrer des critères environnementaux, sociaux et de gouvernance d’entreprise dans le processus de décision d’investissement. L’investissement ESG peut ainsi permettre aux investisseurs de chercher à générer des rendements financiers avec un impact sociétal important.

Résultat, l’investissement ESG va ainsi permettre aux investisseurs de se concentrer sur des entreprises dotées de solides et transparentes pratiques environnementales et sociales, et d’une bonne gouvernance d’entreprise. L’ESG est devenu de plus en plus populaire et commence à s’imposer dans le monde des investissements.

Les différents piliers ESG

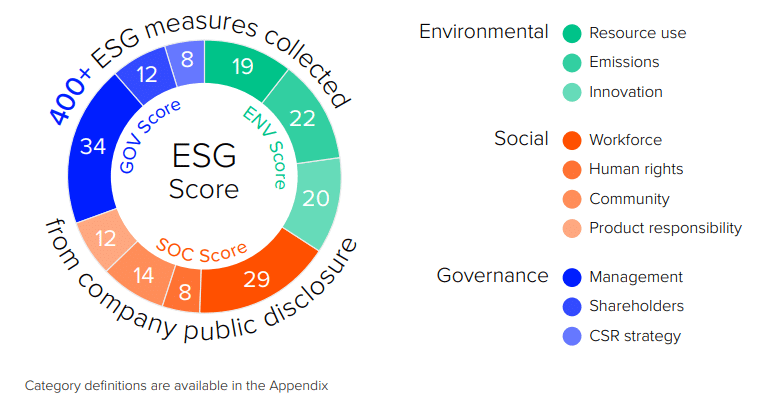

Le pilier environnement tout d’abord. Le pilier E permet d’examiner la façon dont une entreprise gère ses activités pour minimiser ses impacts environnementaux négatifs. Il peut également inclure les initiatives en matière de développement durable, les efforts pour réduire les émissions de gaz à effet de serre et le recyclage des déchets.

Le social ensuite. Le pilier S mesure l’impact des activités d’une entreprise sur la population locale, en particulier dans le cadre de la lutte contre la pauvreté et la promotion de la justice sociale. Les entreprises sont évaluées sur leurs pratiques en matière de traitement des employés et de respect des droits de l’homme.

Et la gouvernance enfin. Le pilier G se concentre sur les pratiques de gouvernance d’une entreprise, notamment sur la façon dont elle est dirigée et gérée. Il peut inclure des pratiques comme la transparence des informations financières et le respect des lois et des réglementations.

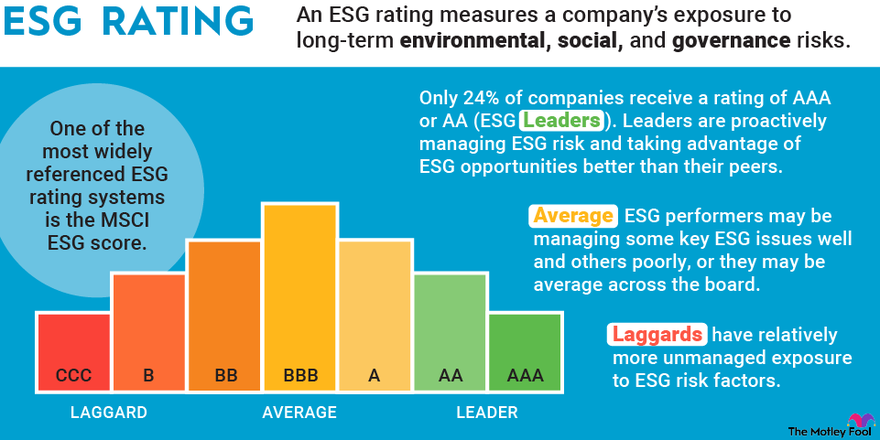

Chaque entreprise est ainsi notée en fonction de ces trois piliers, permettant d’affecter une note ESG à l’entreprise concernée.

Dans un fonds de gestion, cette note se trouve le plus souvent au niveau émetteur. Elle permet notamment de calculer une note globale qui sera communiquée au client dans le reporting.

Pourquoi l’ESG est-il un gage de finance durable ?

L’adoption de l’ESG est un signe de progrès qui s’inscrit dans le changement de paradigme de la société actuelle. Les entreprises et les investisseurs qui s’engagent à intégrer ces pratiques sont de plus en plus conscients de leurs responsabilités, que ce soit par conviction personnelle ou par la réglementation.

Les bénéfices de l’ESG dans la finance verte

L’adoption des pratiques ESG est bénéfique pour l’environnement et la société. Les entreprises ESG sont en effet plus susceptibles de prendre des mesures pour réduire leurs émissions carbone, promouvoir des pratiques de travail équitables et s’engager à respecter les droits de l’homme. Ces entreprises sont également plus enclines à prendre des mesures pour soutenir leurs collectivités locales et réduire leur impact sur l’environnement. Adopter des pratiques ESG est ainsi une décision qui peut avoir un impact positif à long terme sur le monde des affaires et des investissements.

En parallèle, les investisseurs ESG prennent en compte les impacts sociaux et environnementaux des entreprises et des industries dans lesquelles ils investissent. Ils recherchent par conséquent des entreprises qui font preuve d’une gestion responsable des ressources, de transparence et de responsabilité envers leurs employés, et qui s’engagent à réduire leur impact environnemental.

Du côté de la gestion d’actifs, les notes ESG sont de plus en plus suivies par les clients qui souhaitent allier performance et investissement durable. De grands gestionnaires d’actifs comme BlackRock ou Amundi communiquent ainsi sur ces piliers pour attirer les clients en quête de ces nouveaux types d’investissement.

L’ESG aussi pour les particuliers

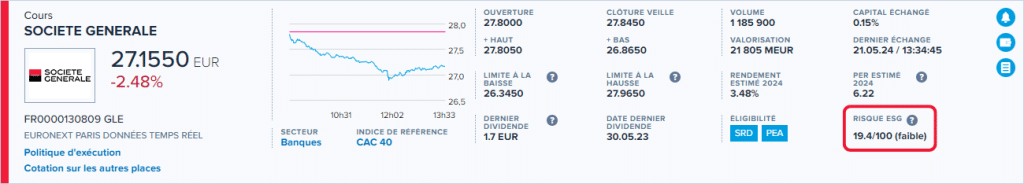

Aujourd’hui, la notion d’ESG commence à apparaître sur des sites grand public et peuvent ainsi permettre à des investisseurs particuliers de prendre en compte cette donnée avant d’acheter une action. Chaque investisseur peut alors prendre une décision en toute conscience et en accord avec sa stratégie.

Critères ESG et greenwashing

Greenwashing et ESG sont des termes qui sont parfois associés pour décrier certaines entreprises qui se sont appuyées sur l’ESG pour redorer leur image auprès des clients.

Définition du greenwashing

Pour commencer, nous pouvons décrire le greenwashing comme une pratique consistant à présenter une entreprise ou un produit comme étant plus écologique ou plus durable qu’il ne l’est en réalité. Le greenwashing peut être utilisé pour cacher des pratiques frauduleuses ou redorer son image, et ainsi tirer profit des avantages financiers et publicitaires associés aux entreprises plus responsables.

Le greenwashing est donc une pratique trompeuse qui vise à abuser les consommateurs et les investisseurs en leur donnant l’impression que ces entreprises sont plus écologiques et socialement responsables qu’elles ne le sont en réalité.

Ces entreprises pratiquant le greenwashing vont alors décrire les efforts déployés par les entreprises pour promouvoir leurs pratiques environnementales et sociales de manière exagérée ou trompeuse. Comment ? En recourant par exemple à des pratiques telles que l’utilisation de mots ou de phrases ambigus et non spécifiques, ou à des affirmations non fondées.

Comment ne pas confondre greenwashing et ESG ?

La confusion entre le greenwashing et l’ESG est une inquiétude pour les investisseurs. Le greenwashing peut en effet nuire à la réputation des entreprises réellement responsables et à la confiance des investisseurs. De plus, cette pratique peut s’appuyer sur des critères ESG lors des communications pouvant par conséquent décrédibiliser cette notion. Pour éviter cela, les investisseurs peuvent rechercher des entreprises qui s’engagent réellement à respecter des normes ESG, et qui font preuve de transparence et de responsabilité dans leurs pratiques.

Un fait d’autant plus important que la tendance à l’investissement ESG est à la hausse. Davantage d’investisseurs sont désormais conscients des impacts sociaux et environnementaux des entreprises et des industries dans lesquelles ils investissent. Résultat, les fonds ESG sont de plus en plus demandés. C’est pourquoi il est important que les investisseurs puissent distinguer le greenwashing des véritables pratiques ESG.

Le greenwashing est maintenant reconnu comme une pratique frauduleuse et peut être sanctionné par une amende. Les États-Unis ont ainsi sanctionné certains grands gérants d’actifs soupçonnés de ne pas divulguer les bonnes informations concernant leurs engagements ESG.

Les défis de la stratégie ESG

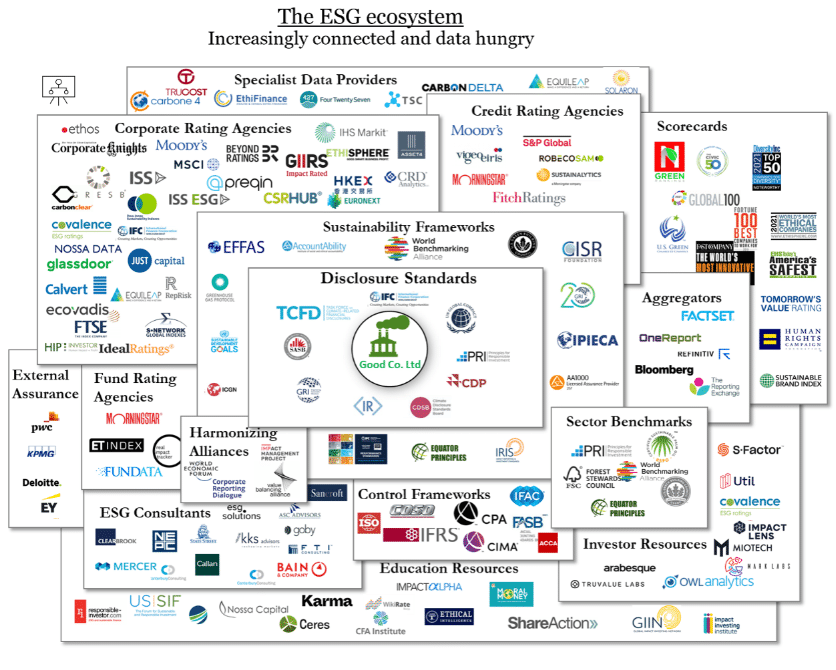

L’ESG a encore du chemin devant lui pour s’améliorer et faire preuve de plus de transparence. Le manque d’uniformité de calcul de notation, et la divergence de données et de méthodologie due, entre autres, à des fournisseurs différents a relancé le débat sur la légitimé de ces critères.

Malheureusement, l’année 2022 a été marquée par un certain nombre d’évènements qui ont pu affecter l’importance accordée aux critères ESG, à commencer par Orpea qui avait une bonne notation ESG et qui a complètement chuté en bourse à la suite de différents scandales.

Envie de savoir comment les normes comptables impactent votre stratégie ESG ?

Découvrez notre article « La comptabilité écologique à l’appui des normes ESG »

Quid de l’ESG dans un contexte international ?

La guerre en Ukraine incite également les investisseurs à se poser la question du bien-fondé pour un fond ESG d’investir dans des entreprises du secteur de la défense. De la même manière, pour faire suite aux sanctions, ces fonds ESG pouvaient-ils être exposés aux entreprises russes ? L’ESG étant une notion internationale et non plus seulement européenne, elle peut donc faire débat comme lorsqu’elle s’immisce au sein de la politique intérieure des États-Unis, les Républicains faisant de la lutte contre l’ESG un argument électoral. Pour les adeptes de « l’ESG-bashing », les organisations doivent se concentrer sur leurs bénéfices et non sur leurs impacts sociaux et environnementaux.

L’ESG a besoin de plus de clarté

Pour la majorité du grand public, l’ESG fait plus référence à la partie environnementale. Or les piliers sociaux et gouvernance affectent tout autant la note, donc une entreprise peut se retrouver bien notée malgré un pilier environnemental médiocre. Et ce, alors même que l’environnement est de loin ce qui intéresse le plus les clients et le sujet le plus critique étant donné les nombreux rapports du GIEC sur les conséquences du changement climatique.

En complément, les investisseurs et les clients se trouvent souvent perdus face aux multiples notions existantes. Le risque ? Perdre de vue le but initial, à savoir investir durablement et responsablement dans les entreprises.

Vous trouverez ci-dessous d’autres notions / réglementations pouvant s’appuyer sur l’ESG ou totalement indépendantes, mais dont le but est d’améliorer l’investissement responsable et durable :

- ODD : Objectifs de développement durable (ODD) fixés par l’ONU.

- SFDR (Sustainable Finance Disclosure Reporting) : réglementation européenne obligeant les acteurs du marché financiers à publier une série d’informations sur leurs pratiques en matière de développement durable.

- Zéro net : objectif environnemental visant à parvenir à un équilibre entre les émissions de gaz à effet de serre (GES) absorbées et les émissions qui sont libérées dans l’atmosphère.

Les impacts d’une démarche ESG

L’impact de l’ESG dans la finance traditionnelle peut être conséquent avec plus de 50 000 milliards de dollars qui sont attendus pour être redirigés vers des entreprises dites ESG d’ici 2050. Cela pourrait idéalement aider à développer les entreprises les plus responsables en réorientant les flux d’investissement vers celles-ci. Dans un monde idéal, les entreprises avec les moins bonnes notes ESG pourraient donc vouloir améliorer leurs scores pour capter ces investissements et ainsi commencer un cercle vertueux. Pour le moment, nous n’en sommes pas encore à ce point mais qui sait, un jour cela n’arrivera peut-être.

L’ESG était au départ perçu davantage comme une contrainte imposée au gestionnaire de fonds d’investissements. Désormais, il s’impose comme une réelle motivation pour ces mêmes gestionnaires. Ils sont de plus en plus nombreux à souhaiter pourvoir avoir un impact direct sur le comportement des entreprises en y dirigeant leurs flux d’investissement. Bien sûr, l’ESG est une manière parmi d’autres d’influer sur une entreprise. Une autre façon de faire pourrait être de tout simplement acheter des actions de l’entreprise et de voter aux assemblées générales.

Les risques ESG

Le but d’un gestionnaire de fonds d’investissement étant aussi principalement de gérer les risques, il devient important de se tourner vers les risques ESG (risque extra-financier). Les risques ESG peuvent s’expliquer comme des risques auxquels les entreprises dotées d’une mauvaise notation ESG ont plus de chances de s’exposer. Les investisseurs pourront ainsi décider de se détourner d’une entreprise à cause de sa faible note ESG.

Les risques peuvent aussi s’appuyer sur de possibles scandales qui terniraient l’image de l’entreprise. Par exemple, un scandale lié au travail d’enfant ou à une marée noire peut ternir à juste titre l’image d’une entreprise et avoir un impact direct sur le cours de ses actions en bourse. En d’autres termes, investir dans une entreprise avec une bonne notation ESG peut prémunir plus efficacement de ces scandales.

Les entreprises avec une bonne notation ESG seraient aussi plus résilientes en cas de crise que d’autres entreprises du même secteur ayant un faible risque ESG.

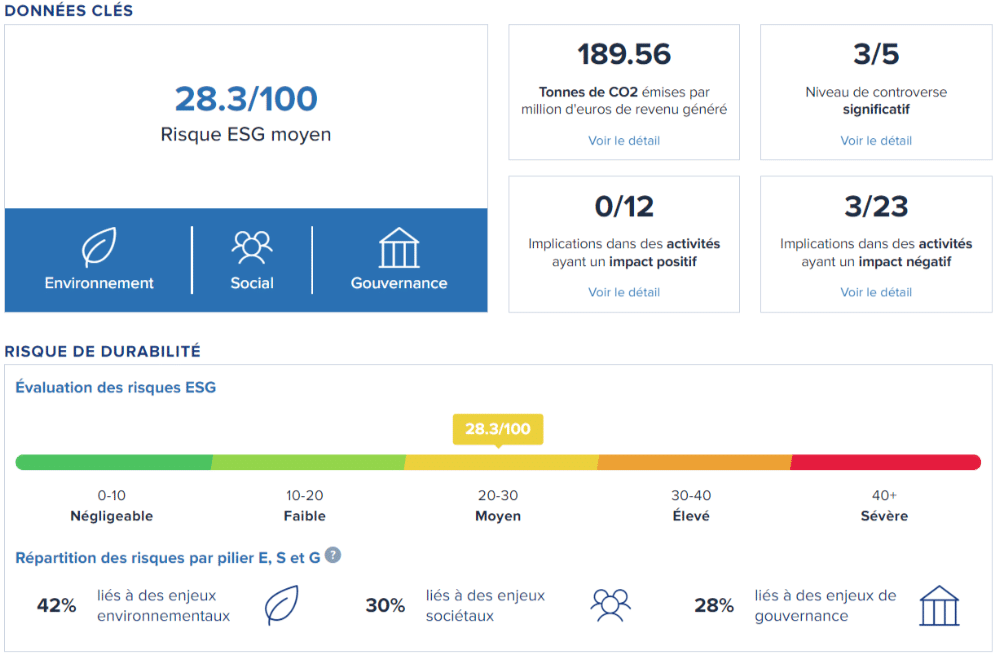

Ci-dessous, deux exemples d’entreprises avec un risque ESG.

On voit aussi d’autres notions comme le niveau de controverses ou les émissions carbone qui pourraient faire l’objet d’un autre article.

Conclusion

L’ESG est devenu un outil important pour les investisseurs afin de mesurer la performance d’une entreprise en matière de développement durable. Les entreprises sont encouragées à intégrer une stratégie ESG dans leurs activités et leurs pratiques commerciales pour garantir leur réussite à long terme.

Mais l’ESG est une notation parmi d’autres qui manque encore de transparence car il n’existe pas de méthodologie ESG unique, tout comme il existe de multiples fournisseurs (en témoignage l’image ci-dessous). L’écosystème ESG est aujourd’hui très vaste et développé.

Sources

- https://www.degiro.fr/connaissances/blog/finance-durable-esg

- https://www.bitpanda.com/academy/fr/lecons/quest-ce-quune-notation-esg-et-en-quoi-est-elle-importante-pour-les-investisseurs/

- https://www.easyvest.be/articles/fr/Post/investissement-durable-esg-isr

- https://www.sami.eco/blog/criteres-esg-finance

- https://www.lynxbroker.fr/bourse/cours-bourse/actions/investissement-durable/criteres-esg/

- https://www.lesechos.fr/finance-marches/gestion-actifs/greenwashing-le-grand-defi-des-regulateurs-des-fonds-esg-1414652

- https://www.tresor.economie.gouv.fr/Articles/3f87346e-fa4c-404a-96ff-a39a8566303c/files/7c38d137-4aa7-4dc1-bfc0-734b2eb92ca6

- https://www.yomoni.fr/apprendre/isr/3-criteres-esg#G-Le-critere-de-gouvernance

- https://www.amf-france.org/fr/espace-epargnants/comprendre-les-produits-financiers/finance-durable/glossaire-de-la-finance-durable

- https://www.amundi.fr/fr_part/ezjscore/call/ezjscamundibuzz::sfForwardFront::paramsList=service=ProxyGedApi&routeId=_dl_af14b8c5-09b2-485b-a7f7-3abeec5fb491_inline

- https://www.boursorama.com/bourse/actualites/l-esg-a-vecu-une-annee-2022-tourmentee-5f0bf77ba5fd2f196471ccb3af23dd75

- https://www.deepki.com/fr/blog/taxonomie-verte-union-europeenne/

- https://www.cafedelabourse.com/isr/risque-esg-en-tete-criteres-investisseurs

Pas encore de commentaires