GameStop serait le déclic d’une rupture où la bourse est ouverte à plus de 99 % des individus et non monopolisée par des institutions. C’est donc une croisade financière menée contre les fonds spéculatifs…

Véritable révolution sur les marchés financiers, l’affaire GameStop continue de poser des questions encore aujourd’hui. Cet article vous permettra ainsi de comprendre les rouages de cette affaire. Mais avant d’expliquer l’affaire à proprement parler, il convient de comprendre dans quel contexte elle a eu lieu.

L’entreprise GameStop

GameStop a été créée en 1991 aux États-Unis. L’entreprise est spécialisée dans la distribution de jeux vidéo et de matériel électronique. Elle est plus connue en France via sa filiale Micromania. La stratégie de GameStop est basée sur de la vente au détail de jeux vidéo dans des points de ventes physiques. C’était une entreprise plutôt prospère jusqu’à ses déboires en 2019 qu’elle a terminée en étant criblée de dettes.

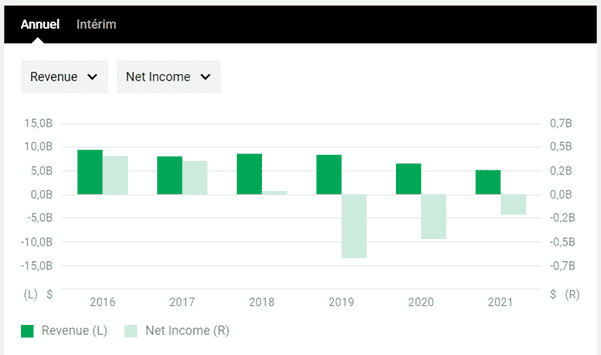

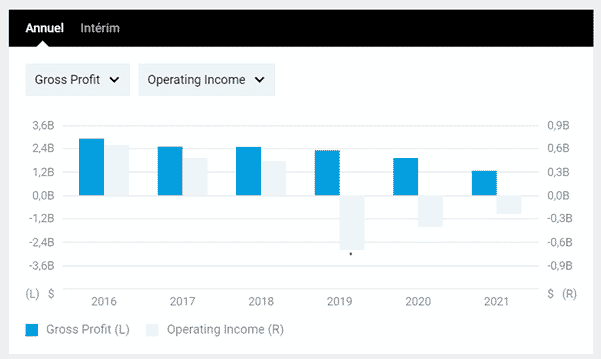

Les images ci-dessous tirées du site du courtier Degiro nous montrent l’évolution des revenus et des revenus nets sur les cinq dernières années. Elles présentent également les bénéfices bruts (gross profit) et les bénéfices avant intérêts et impôts (operating income).

On peut ainsi observer que les résultats nets et les bénéfices nets avant impôts ont plongé en 2019. Une des raisons est liée en partie à la transition numérique qui permet maintenant aux joueurs d’acheter directement via le cloud. GamesStop a ainsi dû fermer près de 1 000 points de ventes en 2019.

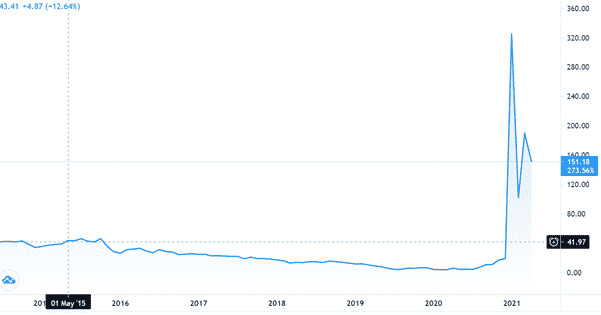

Et la pandémie n’a pas aidé bien évidemment à améliorer les choses en 2020 . Même si les résultats se sont très légèrement améliorés cette année-là. Le cours de l’action n’a quant à lui cessé de plonger pour passer de plus de 40 euros à environ 2 euros en 2020.

Mais l’action a ensuite connu un rebond fulgurant et inattendu en 2021. Voici pourquoi.

Un contexte particulier

Avec des perspectives plutôt sombres pour l’année 2021, les Hedge Funds n’ont pas pu résister à la tentation et ont shorté l’action. GameStop est alors devenue la star des actions où les vendeurs à découvert étaient les plus nombreux. C’est en effet l’action qui connut le plus grand nombre d’opérations dites de “short selling” opérées par des Hedge Funds comme Melvin Capital. Ces opérations de “short selling” se produisent lorsqu’un investisseur emprunte un titre et le vend sur le marché en prévoyant de le racheter plus tard à un prix inférieur.

L’affaire prend alors de l’ampleur quand un forum, Reddit, commence à s’intéresser à cette action. Reddit est un agrégateur d’actualités sociales. Autrement dit, c’est une plateforme de discussion et un diffuseur de liens qui est divisé en forums. Les liens les plus appréciés seront ainsi les plus visibles.

C’est là qu’un de ces forums en particulier a défrayé la chronique. WallStreetBets rassemble aujourd’hui plusieurs millions de boursicoteurs, en majorité d’origine américaine, dont le principal but est de trouver les actions les plus prometteuses pour ainsi s’enrichir. Au départ, ils n’étaient qu’une “petite” communauté d’un million.

Robinhood

L’entrée en bourse de tous ces petits porteurs est devenue possible entre autres grâce à deux points : la facilité d’ouverture de compte titre en ligne et la disponibilité de l’information en temps réel via internet. Des applications très populaires comme Robinhood aux USA permettent à de nouveaux investisseurs de faire leurs premiers pas en bourse en bénéficiant de frais de trading réduits. Les utilisateurs n’ont donc plus besoin d’avoir accès à un terminal Bloomberg pour avoir à disposition des informations fiables et pertinentes.

On peut ajouter à cela un contexte dans lequel les taux sont bas et les banques centrales injectent massivement de l’argent dans l’économie. De même, la pandémie a permis à certains de mettre de côté et ainsi d’investir en bourse dans l’idée de faire fructifier leur épargne. Ce qui nous donne un cocktail explosif.

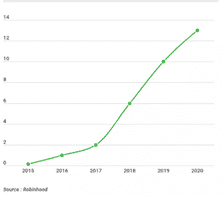

Ces nouveaux courtiers comme Robinhood ont donc joué implicitement un rôle dans cette affaire. Robinhood est un courtier très populaire aux États-Unis permettant à des milliers de traders de bénéficier d’un accès au marché à moindre frais. Robinhood se vante par ailleurs d’avoir permis l’accès au marché boursier à des milliers de petits porteurs. Ainsi, le courtier se targue de démocratiser la bourse en l’ouvrant notamment aux plus jeunes, prêts à prendre plus de risques que leurs aînés. Il est possible via cette application de trader aussi bien sur du forex, des produits dérivés que sur des cryptomonnaies.

Comme nous en témoigne l’image ci-dessous, le nombre d’utilisateurs de Robinhood ne cesse d’augmenter :

La montée en flèche de GameStop

Une première version de l’histoire dit que les traders étant sur le forum WSB (WallStreetBets) ont décidé de faire monter le cours de l’action GME (mais aussi d’autres) pour battre le système financier. À commencer par les Hedge Funds qui se rémunèrent en partie en shortant ce type d’actions. Une émulation s’est donc créée à partir de ce forum où certains des traders présents avaient la ferme intention de faire chuter certains de ces poids lourds financiers.

À la suite de cette subite augmentation du cours, les Hedge Funds « historiques » déjà placés avant cette montée ont dû racheter leurs positions en subissant de plein fouet le “short squeeze ”. Le terme “short squeeze” est un évènement inattendu contraignant les traders pratiquant la vente à découvert (VAD) à racheter leurs positions rapidement, ne faisant alors qu’accroître la hausse. Pour essayer de contenir cette augmentation, certains courtiers comme Robinhood ont interdit sporadiquement l’achat de cette action aux traders, créant un élan de colère même chez certains hommes politiques américains, dont la démocrate Alexandria Ocasio-Cortez.

GameStop serait donc le déclic d’une rupture où la bourse est ouverte à plus de 99 % des individus et non monopolisée par des institutions. C’est donc une croisade financière menée contre les fonds spéculatifs. Suivant cette montée en flèche de l’action GameStop, les traders de WSB se sont eux aussi rués vers d’autres actions massivement shortées par les Hedge Funds comme la chaîne de cinéma AMC, l’action européenne de Nokia, certaines entreprises de cannabis comme Tilray ou encore American Airlines.

L’autre facette de GameStop

Une autre version de l’histoire parle d’un investisseur, Ryan Cohen, qui a acheté en 2020, avant le début de cette affaire donc, pour un montant de 70 millions de dollars d’actions GameStop. Soit l’équivalent de plus de 10 % du capital (9 millions d’actions pour un prix moyen d’environ 8 dollars).

Un autre investisseur milliardaire le rejoint et achète pour 5,3 % du capital. Ils essayent ensemble de faire en sorte que GameStop devienne un acteur de l’e-commerce. Ils finissent même par réussir à obtenir des sièges au conseil d’administration début 2021 . La bataille aurait donc commencé un peu plus d’un an avant le forum Reddit.

En résumé qui sont les gagnants et les perdants de cette affaire ?

Les gagnants

- Ryan Cohen

- Les investisseurs historiques

- Les influenceurs

- Les day traders arrivés au début de la hausse.

- Les Hedge Funds qui ont profité de l’engouement pour se positionner à la hausse.

Les perdants

- Les Hedge Funds dont Melvin Capital et Citron Research qui ont perdu plusieurs milliards en shortant la valeur.

- Les traders ayant suivi le mouvement mais trop tard et se retrouvant avec un PRU (prix de revient unitaire) conséquent.

Conclusion

Certains disent que ce n’était pas une rébellion des petits porteurs face aux géants financiers mais un simple pump and dump* qui a permis à ceux l’ayant initié de s’enrichir au détriment des nouveaux entrants. D’autres parlent d’une véritable révolution dans laquelle les PP ont enfin leurs mots à dire et peuvent, via l’achat massif groupé (soit leur unique arme), contrecarrer le système.

Une chose est sure : dans un cas comme dans l’autre, cette affaire a donné des sueurs froides aux Hedge Funds tout puissants et il n’y a pas eu d’histoire de day traders s’étant enrichis ou ayant fait don d’une partie de leurs profits. La recherche du profit a encore fait parler d’elle et la SEC (Securities and Exchange Co) enquête pour savoir s’il n’y a pas eu une manipulation des cours par ce forum Reddit.

Le contexte particulier peut en faire frémir plus d’un ! Avec la faillite d’Archegos, l’affaire GameStop ne sera peut-être pas le seul scandale de cette année 2021.

* Un pump and dump est une technique de manipulation de marché qui consiste à faire monter artificiellement le prix d’une action par des déclarations mensongères, dans le but de revendre ces actions, achetées à bas prix, avec une forte plus-value (Wikipédia).

Sources

https://www.presse-citron.net/wallstreetbets-les-dessous-affaire-gamestop/

Gamestop: entre mythe et réalité

Pas encore de commentaires