Vous passez prochainement un entretien en finance ? La pression monte et vous avez besoin d’aide ? Révisez en 10 questions (un peu poussées) les sujets que vous pourrez rencontrer en entretien. De la martingale au smile de volatilité, en passant par l’appel de marge, Jérémie vous livre ses secrets pour répondre de manière synthétique et pertinente !

1. Qu’est-ce qu’un warrant ? Quelles sont les principales différences entre un warrant et une option classique ?

Un warrant est une option émise par une institution financière à destination des particuliers. L’émetteur s’engage à animer le marché (market maker), c’est à dire à proposer une contrepartie aux investisseurs souhaitant acheter ou vendre des warrants. C’est une source de rémunération pour l’émetteur et cela lui permet d’imposer le niveau de valorisation.

A la différence d’une option traitée sur un marché, les warrants ont la particularité d’être contribués sur le marché secondaire pour assurer la liquidité aux investisseurs qui voudraient revendre leurs titres.

Certaines banques s’engagent même à afficher des prix à l’achat et à la vente quelles que soient les conditions de marché avec un spread (écart entre le prix de vente et le prix d’achat) maximal.

2. Qu’est-ce qu’une martingale ?

C’est un processus stochastique tel que l’espérance à une date donnée est sa valeur à cette même date. En d’autres termes, la meilleure estimation aujourd’hui du prix de X à la date t, sachant l’information obtenue aujourd’hui c’est le prix aujourd’hui.

Le concept de martingale est utilisé dans la recherche quantitative pour modéliser le prix d’une action. L’économiste Samuelson suggéra en 1965 que le prix d’une action, en faisant l’hypothèse de l’efficience de l’information, était une martingale.

3. Quelles sont les principales hypothèses du modèle de Black Scholes ?

– Option Européenne

– Marché parfait i.e. efficience des marchés

– Taux d’intérêts constants

– L’actif sous-jacent est un titre au comptant ne versant pas de dividende

– La volatilité σ est constante

– Le temps t est continu

4. La volatilité historique VS volatilité implicite

La volatilité historique est l’écart type des rendements historiques des sous-jacents, autrement dit la dispersion des rendements autour de la moyenne.

La volatilité implicite est basée sur l’anticipation du marché à l’échéance (implicite au prix de l’option). Le calcul de la volatilité implicite consiste à déterminer, à partir du prix de marché d’une option et des valeurs connues des paramètres S0, K, r, et T, la valeur permettant de vérifier la formule de Black Scholes. Les opérateurs de marché utilisent les volatilités implicites calculées à partir d’options liquides pour évaluer des options moins liquides portant sur les mêmes sous-jacents.

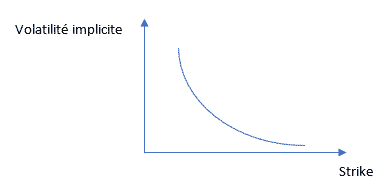

5. Que sont les smiles de volatilité ?

Le smile de volatilité ou courbe de volatilité est la fonction qui relie la volatilité implicite des options au prix d’exercice. Le modèle de Black Scholes suppose la log-normalité de la distribution de probabilité de l’actif sous-jacent, c’est-à-dire la symétrie des queues de distribution de probabilité. Afin de prendre en compte l’asymétrie des queues de distribution de probabilité, plus épaisse à gauche et plus fine à droite, les opérateurs sur les marchés d’options utilisent le smile de volatilité pour évaluer les options.

6. Qu’est-ce qu’un indice ?

C’est une moyenne pondérée d’un panier de valeurs de sociétés cotées. Il peut permettre d’évaluer la performance d’un secteur d’activité ou d’une zone géographique par exemple. Un indice mesure la performance pondérée d’un panier de valeurs à partir d’une date de référence.

Quelques exemples d’indices :

- CAC40 pour les 40 plus grandes capitalisations boursières en France

- NASDAQ pour les 100 valeurs technologiques aux US

- DAX pour les 30 plus grandes capitalisations boursières en Allemagne

- FTSE 100 pour le Royaume Uni

- Dow Jones Industriel Average (DJIA) pour les 20 valeurs industrielles aux US

Les indices sont calculés soit par des exchanges, soit par des journaux économiques, soit par des banques. Le CAC 40 est calculé par Euronext, le DJIA est calculé par le Financial Times.

7. Comment fonctionne l’appel de marge ?

L’appel de marge est un mécanisme d’ajustement quotidien des pertes et gains autour d’une marge initiale. Tous les marchés organisés possèdent une chambre de compensation qui gère ce mécanisme.

La mission essentielle d’un marché est d’organiser les transactions de façon à éviter le risque de contrepartie au moment du dénouement des contrats. Un investisseur qui prend une position longue sur un type de contrat, doit déposer en garantie des fonds sur un compte de dépôt. Cette garantie constitue la marge initiale. A la fin de chaque journée de trading, le dépôt nécessaire est recalculé par la chambre de compensation qui peut générer des appels de marge si nécessaire. Le montant du dépôt correspond à la perte maximale que peut subir un investisseur lors d’une journée de trading.

8. Qu’est-ce qu’un prix Forward ? Comment le calcule-t-on ?

Le prix forward est le prix d’un actif à une date ultérieure t=T. On le calcule par Absence d’Opportunité d’Arbitrage AOA, c’est-à-dire que le prix à t=T doit correspondre à son prix initial t=0 additionné du coût de l’emprunt pour « porter » l’actif entre t=0 et t=T.

| Achat du sous-jacent | ||

| Emprunt | ||

| Vente à terme | ||

D’où :

Si dividende ou coût de stockage :

Où c représente le coût de stockage et d le taux de dividende.

9. Qu’est-ce que la corrélation ?

C’est une mesure de l’intensité de la liaison qui existe entre 2 ou plusieurs variables aléatoires.

La mesure de la corrélation entre 2 variables est faite par le calcul du coefficient de corrélation ρ égal au rapport de la covariance des 2 variables et du produit de leurs écarts types.

Le concept de corrélation est utilisé, entre autres, dans la gestion d’actifs. Il est lié à la notion de diversification de portefeuille qui permet aux gérants de baisser l’exposition au risque de son portefeuille. Intuitivement, lorsque les actifs d’un portefeuille sont peu corrélés entre eux, la baisse de certains actifs est en général compensée par la hausse d’autres actifs, ce qui fait baisser le risque global du portefeuille.

10. Qu’est-ce qu’un taux zéro-coupon ?

Le taux zéro-coupon d’une certaine maturité est le taux d’intérêt obtenu sur un investissement engendrant un seul flux à terme, sans flux intermédiaire.

La courbe zéro-coupon représente l’ensemble des taux zéro-coupon sur toutes les maturités, en général de 0 à 30 ans. Chaque courbe zéro-coupon est associé à un profil de risque lié à l’émetteur. Par exemple, la courbe zéro-coupon de l’état français sera bien sûr en dessous de celle d’une corporate, car considérée comme moins risquée par les agences de notation tel que Moody’s ou S&P. A une maturité donnée, la différence entre la courbe associée au Trésor français et celle d’une corporate représente le risque idiosyncratique de crédit de la corporate.

Le principal intérêt du taux zéro-coupon est de pouvoir actualiser des flux futurs.

Vos commentaires

Excellent!

Merci pour l’article